«Rasdaq să fie arestat, dacă a furat!», spunea acum un deceniu şi jumătate deputatul Irina Loghin, în contextul unei neînţelegeri ilare. Între timp, segmentul de piaţă pe care se află listate sute de companii, provenind din procesul de privatizare în masă, nu numai că ar fi în pericol să fie „arestat“, dar va fi închis cu totul. Este o moarte pe care o regretă mulţi investitori care au realizat plasamente „dând în butoane“, dar de unde văd că banii pot fi scoşi mai degrabă cu avocaţii.

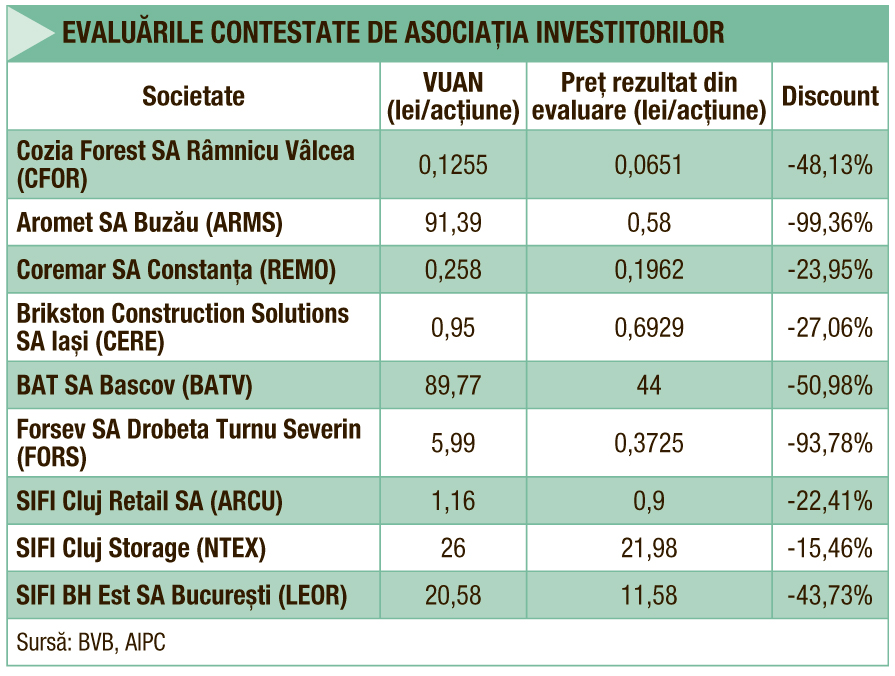

Procedurile de desfiinţare a pieţei Rasdaq în conformitate cu legea 151/2014 sunt în desfăşurare, iar acţionarii minoritari – pe lângă disconfortul că în viitor societăţile nu vor mai fi supuse controlului supraveghetorului pieţei – mai au un motiv de supărare. Este vorba despre evaluările pe care le consideră deficitare, realizate la unii emitenţi care au iniţiat demersurile de delistare. În unele cazuri, preţurile de ofertă identificate de experţii autorizaţi sunt chiar şi cu 90% sub activul net, ceea ce ar urma să se traducă prin pierderi de valoare pentru investitorii de portofoliu.

„O bătaie de joc la adresa acţionarilor minoritari.“ Aşa a caracterizat, pentru revista Capital, procesul de închidere a pieţei Rasdaq, Marius Motogna, vicepreşedinte al Asociaţiei Investitorilor pe Piaţa de Capital (AIPC), organizaţie care centralizează sesizări ale acţionarilor faţă de operaţiunile aferente. Nemulţumirile sunt legate, în primul rând, de cazurile emitenţilor unde s-au declanşat procedurile de retragere din societate.

„Sunt încălcări mici şi dese“, ne semnalează Laurenţiu Căpcănaru, investitor din Galaţi, el însuşi de profesie broker. Adrese ale unor acţionari minoritari au fost trimise în atenţia Autorităţii de Supraveghere Financiară (ASF), însă instituţia pare să fi făcut pasul lateral, Rasdaq desfiinţându-se pe o lege care mai degrabă ar arăta că societăţile de pe această platformă îşi clarifică statutul în condiţiile unei pieţe nereglementate. Acesta este contextul în care AIPC denunţă complicitatea ASF faţă de un comportament neprietenos al acţionarilor majoritari în raport cu investitorii de portofoliu.

Evaluatorii, la control

Asociaţia indică peste zece cazuri în care companiile ar urma să le facă minoritarilor oferte în baza unor evaluări care ar fi coborât artificial preţul. În mod expres, corpul profesional al evaluatorilor a fost notificat pentru a supraveghea corectitudinea evaluărilor.

Este un proces în derulare, ne asigură Asociaţia Naţională a Evaluatorilor Autorizaţi din România (ANEVAR). Într-un răspuns pentru publicaţia noastră, preşedintele Adrian Vascu ne-a informat că, încă din data de 2 aprilie a.c., a dispus declanşarea unei operaţiuni speciale de monitorizare pentru rapoartele de evaluare întocmite în baza legii care consfinţeşte dispariţia pieţei Rasdaq. Organizaţia nu are prerogative legale pentru a verifica rapoartele înainte ca acestea să fie predate beneficiarilor, dar pentru cazurile în care se vor identifica neconformităţi ce ar fi putut influenţa rezultatele evaluării, acestea le vor fi aduse la cunoştinţă evaluatorilor.

ANEVAR a solicitat membrilor săi care realizează evaluări în perspectiva delistării societăţilor să remită rapoartele şi către Asociaţie în termen de cinci zile de la predarea lor beneficiarilor. Au fost centralizate deja peste 20 de astfel de rapoarte de evaluare, dar nu numai. „Am primit şi numeroase întrebări tehnice de la evaluatori şi am observat că mulţi dintre ei şi-au luat precauţii suplimentare şi au acordat atenţie sporită procesului de evaluare, astfel că, din punctul nostru de vedere, deja se simt efectele preventive ale monitorizării“, spune Vascu.

„De mânuţă“ cu majoritarul

Fiind pe banii lor, investitorii nu sunt la fel de liniştiţi. Ei afirmă că legea are scăpări importante legate de modul în care se face selecţia evaluatorului. El este desemnat, teoretic, de Registrul Comerţului, însă, de fapt, el merge acolo „adus de mânuţă“ de emitent sau chiar de acţionarul majoritar, spune Căpcănaru adăugând că, în condiţiile acestea, nu se poate spune că sunt „experţi independenţi“, aşa cum menţionează legea.

„Trebuia gândit altfel mecanismul de numire a evaluatorilor“, afirmă şi Motogna. El aminteşte că o serie de societăţi nici măcar nu au desemnat evaluatorii, depăşind termenii prevăzuţi de lege. Spre exemplu, la Coremar SA Constanţa (REMO), nu s-a publicat preţul, fiind doar comunicat prin scrisoare acasă, iar la Unio SA Baia Mare (UNIO) acţionarii au semnalat că li s-a spus că nu va fi nicio evaluare, ci va fi pur şi simplu o negociere de preţ. Într-un caz, un emitent a ignorat şapte adrese ale ASF. „Bineînţeles că nu respectă, pentru că ştiu că nu păţesc nimic“, spune vicepreşedintele AIPC.

„Ne întoarcem în Evul Mediu“

Un alt neajuns este acela că rapoartele de evaluare sunt greu de obţinut. Un singur emitent l-a publicat integral folosind portalul Bursei. Totuşi, în cele mai multe cazuri, acestea pot fi consultate doar la sediul societăţii, ceea ce reprezintă un alt blocaj pentru investitori. „Ne întoarcem în Evul Mediu“, a declarat Motogna, amintind că „totuşi, ca să străbaţi România de la un capăt la altul, tot îţi ia o zi.“

CERE şi să vedem dacă ţi se va da!

Nu numai micii investitori sunt nemulţumiţi de sincopele procedurilor care însoţesc demersurile de delistare de pe Rasdaq, ci şi instituţionalii. SIF Moldova (SIF2) a contestat evaluarea realizată la Brikston Construction Solutions SA Iaşi (CERE) şi, pe data de 14 aprilie a.c., a obţinut de la Tribunalul Iaşi o ordonanţă preşedenţială pentru suspendarea operaţiunilor aferente retragerii din societate. Motivul ne-a fost explicat foarte simplu de Cristian Duţescu, avocat în această cauză al societăţii de investiţii finanicare: „E un preţ prea mic.“

Oferta ar fi urmat să fie realizată la preţul de 0,6929 lei/acţiune, în contextul în care valoarea unitară a activului net este marginal peste un leu, iar din august 2014 şi până la jumătatea lui ianuarie 2015, titlurile CERE s-au tranzacţionat în coridorul de variaţie cuprins între 0,8 lei pe unitate şi un reper marginal sub un leu pe acţiune. „E vorba de principiu, dar şi de bani“, explică Duţescu decizia de apărare în Justiţie a drepturilor acţionarilor SIF2. Avocatul societăţii mai spune că „aplicarea metodei de evaluare a fost făcută în mod deficitar“.

Resemnare la Fondul Proprietatea?

Nu la fel de grijulii cu deţinerea lor par a fi fost cei de la Fondul Proprietatea (FP). Cel mai mare emitent de la cota BVB pare a accepta fără probleme să lase de la el câteva milioane de lei în cazul delistării Forsev SA Drobeta Turnu Severin (FORS). Preţul din evaluare pentru oferta de retragere a FP este de 0,3725 lei/acţiune, de douăzeci de ori mai mic decât valoarea unitară a activului net. Astfel, pentru pachetul de 954.376 acţiuni FORS, reprezentând 26,5% din capitalul social, Fondul ar urma să primească 355.505 lei, faţă de o valoare de 5,71 milioane lei care ar rezulta din valoarea capitalurilor proprii cuprinsă în ultimul raport trimestrial.

„Fondul Proprietatea nu doreşte să comenteze asupra acestui subiect“, este răspunsul pe care Capital l-a primit din partea administratorilor acestuia. Aparent, Fondul este singurul acţionar care a solicitat retragerea, în timp ce la capitolul „alţi acţionari“, pe portalul Bursei ar fi 0,18% din acţiunile societăţii, aşa încât acceptarea preţului îl priveşte exclusiv. Totuşi, investitorii cred că acest comportament poate afecta întreaga piaţă a delistărilor din această perioadă.

Stres, ameninţări şi preţuri de Monaco

Un alt caz care a atras o reclamaţie a AIPC către corpul profesional al evaluatorilor este cel de la Aromet SA Buzău (ARMS), unde din evaluare a ieşit un preţ de 157 de ori mai mic decât cel prins în planul de reorganizare al societăţii. Cum s-a ajuns ca de la 91 lei/acţiune să se coboare la 0,58 lei/acţiune?, am întrebat-o pe Elisabeta Mărunţiş, evaluatorul care a remis beneficiarului raportul cu acest rezultat. „Dacă eu am contract de confidenţialitate, pot povesti din raport?!“, ne-a răspuns într-o primă fază. Discuţia cu dânsa a fost foarte poticnită şi chiar părea un om stresat. Regreta că s-a băgat în această poveste, cu atât mai mult cu cât emitentul nici măcar nu i-a plătit onorariul. Pe de altă parte, a spus că îşi asumă cifrele din raport: „Eu nu îmi bat joc de meseria mea“.“

Nu atât legat de cazul Aromet, cât în cel de la Avicola SA Buzău (AVZU), unde nici măcar nu a început procesul de evaluare, Mărunţiş afirmă că deja a primit o mulţime de ameninţări. Chiar şi demersul nostru jurnalistic era perceput de ca integrându-se în contextul de hărţuire în care spune că a fost pusă în ultimele două săptămâni.

Totuşi cum s-a ajuns la o valoare a companiei de 124.000 de euro? Prin ponderarea unor datorii şi prin ajustarea terenului Aromet care, în contabilitate, „are un preţ de Monaco“, ne răspunde evaluatorul.

Delistări cu forţa sau firme băgate cu furca pe AeRO?

Un broker din vestul ţării cu care am vorbit recent şi care intermediază două delistări, dar şi peste zece treceri pe sistemul alternativ de tranzacţionare AeRO al BVB ne-a zugrăvit un tablou trist al desfiinţării pieţei Rasdaq. Societăţile care ies de la tranzacţionare sunt acele câteva care au cash pentru că mulţi dintre emitenţi trec doar de nevoie pe ATS pentru că nu au bani să-i plătească pe cei care optează pentru retragere.

Cash-ul este rege. Emitenţii nu se grăbesc să-l dea din mână, iar acţionarii minoritari îl vânează cu insistenţă, solicitând exercitarea drepturilor de retragere din societate. Trei investitori din Galaţi şi unul din Brăila au sesizat ASF şi Bursa legat de întârzierea unei oferte publice din partea SIFI Cluj Logistic SA (CACU). Căpcănaru conduce acest grup şi afirmă că societatea nu poate trece pe AeRO întrucât pe lege ar trebui să asigure ieşirea minoritarilor în contextul schimbării obiectului de activitate al societăţii. Fostul Comat SA Cluj, specializat în comerţul cu fructe şi legume, acum îşi obţine veniturile în cea mai mare parte din închirierea de spaţii comerciale. Actul constitutiv trebuie modificat în consecinţă, aşa cum susţine şi o notificare a BVB. Totuşi, Căpcănaru nu înţelege cum Bursa poate da o derogare pentru listarea pe AeRO cu promisiunea că în termeni de douăsprezece luni emitentul îşi va rezolva problema. „Cu asta nu pot să fiu de acord nici ca investitor, nici ca broker“, ne-a declarat cel care este cunoscut în piaţă că a fost agentul de Bursă al omului de afaceri Cătălin Chelu. Am solicitat BVB un punct de vedere pe această temă, însă până la închiderea ediţiei acesta nu a sosit.

Moarte naturală sau execuţie de tip mafiot?

„Până la urmă, totul se va sparge în capul Bursei pentru că scandalul ăsta e văzut de întreaga piaţă“, spune Motogna. În opinia sa, BVB nu va putea rezista cu doar trei-patru emitenţi având o lichiditate acceptabilă şi fără investitori de retail. Aceştia s-au tot retras în ultimii ani, pe măsură ce au fost desconsideraţi. „La noi se îngroapă piaţa de capital. Am nişte presimţiri sumbre“, ne-a mai spus vicepreşedintele Asociaţiei Investitorilor. Pentru el, dispariţia Rasdaq este o lovitură la ideea care a fost bună la jumătatea anilor ‚90, aceea de a se crea transparenţă pentru companiile locale şi de a-i atrage pe români către lumea investiţiilor. „Piaţa moare într-un climat tipic mafiei şi nu în mod normal“, a conchis interlocutorul nostru.

880 de societăţi de pe piaţa Rasdaq îşi urmează drumul: 332 de companii rămân la tranzacţionare, 305 emitenţi se delistează, iar 200 firme nu au întrunit AGA.