Principalele avertismente privesc tot sectorul rezidenţial, primul intrat în colaps şi încă şubred după cei cinci ani de criză. Jucătorii din piaţa imobiliară au început să vorbească încă de anul trecut despre atingerea unui prag minim de scădere şi deschiderea unui nou ciclu de dezvoltare. Reducerea constantă a dobânzii-cheie operată de banca centrală a condus la repornirea motorului creditării ipotecare, care, coroborată cu creşterea de 9,5% a salariului mediu real din ultimul an, s-a tradus printr-o îmbunătăţire substanţială a gradului de accesibilitate al locuinţelor, chiar dacă preţul apartamentelor a rămas aproape neschimbat.

CITIȚI ȘI Topul orașelor cu cele mai accesibile locuinţe din România

Unul dintre factorii care a contribuit enorm la relansarea sectorului rezidenţial este programul „Prima Casă“, care se preconizează că va depăşi considerabil, în 2015, volumul maxim de credite acordate în 2012, când a ajuns la circa 1 mld. euro.

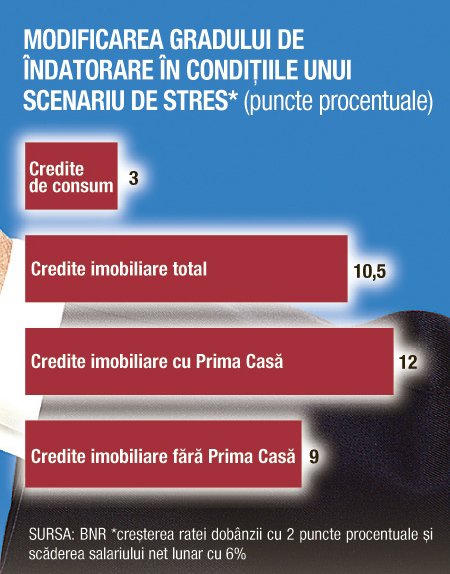

În perioada ianuarie 2014 – iunie 2015, programul a susţinut circa 60% din creditele imobiliare noi acordate de bănci. În acest context, Banca Naţională a României (BNR) atrage atenţia că în eventualitatea unei creşteri a ratei dobânzii cu două puncte procentuale şi a unei scăderi cu 6% a veniturilor lunare, gradul de îndatorare al debitorilor „Prima Casă“ va creşte cu 12 puncte procentuale până la circa 54%. Astfel, datoria ar putea depăşi rapid valoarea garanţiei, în condiţiile unei scăderi a pieţei imobiliare, existând un risc sporit de default. În cazul românilor cu credite imobiliare care nu au apelat la program, raportul dintre ratele lunare şi venitul disponibil (gradul de îndatorare) va creşte cu numai 9 puncte procentuale în acelaşi scenariu. Specialiştii băncii centrale susţin că este utilă o analizare a utilităţii „Prima Casă“ şi a contextului în care acesta mai aduce o valoare adăugată superioară vulnerabilităţilor pe care le creează.

Apartamente „pe hârtie“

Una dintre practicile care a contribuit la adâncirea situaţiei de criză din sectorul rezidenţial este vânzarea de locuinţe aflate în stadiul de proiect. O analiză realizată de Capital arată că numai cele mai mari zece proiecte rezidenţiale prăbuşite de criză au făcut peste 1.100 de victime în rândul cumpărătorilor, care aveau de recuperat de la dezvoltatorii imobiliari peste 70 mil. euro. Această practică a fost complet eliminată din piaţă până în acest an. Pe fondul unei cereri sporite de anii de aşteptare şi al unui volum redus de apartamente noi disponibile la vânzare, românii au început să achite din nou avansuri pentru a-şi rezerva o locuinţă care va fi terminată în viitor. O diferenţă semnificativă faţă de perioada de dinainte de criză constă în faptul că avansurile actuale, rareori, depăşesc 15% din valoare locuinţei, suma minimă necesară accesării unui credit ipotecar clasic, spre deosebire de nivelul de peste 25% din trecut.

Una dintre practicile care a contribuit la adâncirea situaţiei de criză din sectorul rezidenţial este vânzarea de locuinţe aflate în stadiul de proiect. O analiză realizată de Capital arată că numai cele mai mari zece proiecte rezidenţiale prăbuşite de criză au făcut peste 1.100 de victime în rândul cumpărătorilor, care aveau de recuperat de la dezvoltatorii imobiliari peste 70 mil. euro. Această practică a fost complet eliminată din piaţă până în acest an. Pe fondul unei cereri sporite de anii de aşteptare şi al unui volum redus de apartamente noi disponibile la vânzare, românii au început să achite din nou avansuri pentru a-şi rezerva o locuinţă care va fi terminată în viitor. O diferenţă semnificativă faţă de perioada de dinainte de criză constă în faptul că avansurile actuale, rareori, depăşesc 15% din valoare locuinţei, suma minimă necesară accesării unui credit ipotecar clasic, spre deosebire de nivelul de peste 25% din trecut.

Deocamdată, apartamentele cumpărate din stadiul de proiect reprezintă circa 5-6% din stocul anual nou, care, în 2015, se preconizează că va fi în jurul a 10.000 de unităţi locative în Bucureşti, conform companiei de consultanţă imobiliară Coldwell Banker Affiliates of Romania. Totuşi, discursurile dezvoltatorilor de locuinţe care anunţă uşoare scumpiri pentru anul viitor ar putea creşte ponderea acestei practici, doar prin simplul fapt că românii au demonstrat că sunt foarte sensibili la astfel de veşti.

„Dacă un dezvoltator mare nu inspiră suficientă încredere pentru a determina achiziţii «off-plan» (din etapa de proiect n.red.), e greu de crezut că o companie nou intrată pe piaţă ar reuşi să facă asta, chiar şi cu preţuri scăzute. Dacă o să apară vânzări «off-plan», acestea vor fi cu precădere în ansambluri care au deja construite primele blocuri şi care au confirmat în piaţă. Dacă apar astfel de vânzări la dezvoltatori mici, aflaţi la primul proiect, atunci acestea vor fi cu avansuri foarte mici, pentru că pe segmentul de masă, căruia i se adresează aceştia, nu apar prea mulţi cumpărători care să achite cash“, consideră Gabriel Voicu, director New Homes division în cadrul Coldwell Banker.

De exemplu, în cadrul ansamblului rezidenţial Cosmopolis din Ştefăneştii de Jos au fost vândute 370 de locuinţe în primele nouă luni ale anului. Trei sferturi din locuinţele vândute în această perioadă aveau un termen de finalizare de până la 6-9 luni, iar 10% dintre acestea au fost achiziţionate înainte de turnarea fundaţiei. În cazul MetroCity, ansamblu care se construieşte lângă viitoarea staţie de metrou Academia Militară, 30% din vânzări au fost realizate din stadiul de construcţie, iar la Onix, proiect dezvoltat în zona Orhideea a Capitalei, procentul este de 20%. Vânzările celor trei proiecte sunt coordonate de Coldwell Banker.

Riscul de contagiune

Explozia cererii de locuinţe, vizibilă şi în creşterea cu 40% a volumului de credite „Prima Casă“ acordate în prima jumătate a anului, a determinat tot mai mulţi dezvoltatori să înceapă noi proiecte de locuinţe. O parte dintre aceştia sunt investitori care şi-au oprit proiectele înainte de criză, iar acum revin cu ele pe piaţă. „Eu îndemn dezvoltatorii la prudenţă. Să-şi facă calculele la fel de riguros ca în 2010. Ca regulă a economiei, unde este cerere apare oferta care nu doar că acoperă cererea, dar o şi depăşeşte din inerţie. Dezvoltatorii nu trebuie să cadă în capcana acestei cereri şi să creadă că se va cumpăra orice. Nu mai durează mult până când oferta va prinde din urmă cererea“, menţionează Gabriel Voicu.

El spune că nu se teme de apariţia unei noi bule imobiliare pentru că este pentru prima dată în istoria modernă a pieţei imobiliare româneşti când cererea este reală şi bazată pe putere de cumpărare, spre deosebire de vârful din 2008, alimentat în mare parte de investitori speculativi. Calculele Coldwell Banker arată că 80% din vânzările realizate în anii pre-criză au fost susţinute de investitori, în timp ce acum ponderea lor este de doar 5%. În plus, cumpărătorii de astăzi nu mai iau decizii bazate pe impuls, ci îşi iau timp de analiză cel puţin o lună.

Exploatarea cât mai rapidă a acestei efervescenţe poate conduce la o contagiune în rândul dezvoltatorilor, care mizează pe faptul că proiectele lor nu vor rămâne fără cumpărători.

Aglomerare de birouri

Riscul supraofertei nu apare doar în sectorul rezidenţial. Strategia marilor corporaţii de a-şi grupa activitatea într-un singur sediu sau zonă, alături de revenirea interesului băncilor pentru creditarea proiectelor imobiliare şi de banii pompaţi în piaţă de fondurile de investiţii, au stimulat şi dezvoltatorii de birouri. Numai în Bucureşti se află în construcţie 14 clădiri de birouri de dimensiuni medii şi mari care vor fi puse pe piaţă până la finalul anului viitor. Oferta de spaţii de birouri din acest an este cu peste 17% mai mare decât cea de anul trecut, depăşind 140.000 mp, potrivit calculelor Capital.

Chiar dacă o parte din ea este deja rezervată, suprafaţa mare de spaţii care se aşteaptă a fi terminată în următorul an va creşte gradul de neocupare din piaţă, aflat acum la circa 13,3%, conform JLL. Ilinca Păun, managing director al companiei de consultanţă imobiliară Colliers International, spune că riscul de supraofertă poate apărea în piaţa de birouri o dată la 3-4 ani.

„Mare parte din proiectele care vor fi livrate în intervalul 2016 – 2018 au început sau vor începe după semnarea unui contract de pre-închiriere, dar avem şi cazuri în care dezvoltatorii au început construcţia speculativ. Acest val de livrări ar putea genera apariţia supraofertei“, consideră Ilinca Păun. Riscul ar putea fi diminuat dacă pe lângă clienţii mari existenţi pe piaţă, care nu s-au consolidat încă într-o singură clădire sau zonă, dezvoltatorii vor avea în vedere companiile nou intrate pe piaţă şi pe cele existente, aflate în proces de extindere, adaugă ea.

CITIȚI ȘI Vara a încins piaţa imobiliară

Dorinţa de a replica proiecte de succes naşte, însă, anomalii. Zona descrisă de Blvd.-ul Barbu Văcărescu, Şoseaua Pipera şi Blvd.-ul Dimitrie Pompeiu a devenit aproape impracticabilă din cauza aglomerării de clădiri de birouri (20% din întregul stoc al Capitalei). Cele două staţii de metrou care deservesc zona şi străzile prea înguste trebuie să facă faţă zilnic unui flux de circa 40.000 de angajaţi care lucrează aici. Totuşi, în aceeaşi zonă sunt în diferite etape de construcţie şapte proiecte de birouri mari, care vor fi finalizate integral sau într-o primă fază pe parcursul anului viitor.

Asemenea anomalii apar şi în zona de retail a pieţei imobiliare. În Bucureşti se construiesc încă două malluri, din care unul de talie mare, asta în contextul în care oraşul se confruntă cu un excedent major de spaţii comerciale raportat la media UE – conform calculelor Capital realizate prin ajustarea puterii de cumpărare, a gradului de ocupare a forţei de muncă şi a PIB-ului pe cap de locuitor la indicatorii medii din Europa. Mai mult, New Europe Property Investments (NEPI) vrea să înceapă anul viitor construcţia unui mall în Piatra Neamţ, oraş din care Globe Trade Centre încearcă să iasă de câţiva ani prin vânzarea mallului neperformant Galleria.

„Chiar dacă va reveni entuziasmul din perioada pre 2008, cred că acesta va fi mai rezervat şi nu vom mai vedea investitori/dezvoltatori care să repete comportamentul din anii de dinainte de criză“, subliniază Păun.

Cu bani de la fonduri

Semnele care amintesc de comportamente din trecut nu se opresc aici. Fonduri de investiţii din SUA precum Blackstone, Lone Star sau TPG Capital încep să îşi facă simţită prezenţa pe piaţa românească. Aceşti investitori, care administrează portofolii de zeci de miliarde de euro, sunt în căutare de plasamente imobiliare care să oferă randamente superioare celor din Vestul Europei. Singura problemă este că piaţa locală a fost epurată aproape total de astfel de produse, în principal, de doi investitori: Globalworth şi NEPI, care la rândul lor sunt susţinuţi de fonduri de investiţii străine. Alternativa noilor intraţi pe piaţă este cumpărarea unor proiecte în construcţie.

CITIȚI ȘI Băncile se aliază pentru a arunca bani în piaţa imobiliară

„Aşteptăm să vină şi alţi jucători importanţi pe piaţă, din America, Germania sau fonduri de pensii. Noii jucători sunt obligaţi să-şi asume achiziţii «forward-purchase» pentru că preţurile cresc dacă aşteaptă după finalizarea unor proprietăţi trofeu şi prin această metodă pot acumula mai repede volume importante“, a declarat recent Geo Mărgescu, CEO şi fondator al Forte Partners, companie care dezvoltă o serie de clădiri de birouri în Bucureşti şi care este dispusă să intre într-un asemenea angajament.

Contractele de tip „forward-purchase“ prevăd cumpărarea, respectiv vânzarea, la o dată din viitor a unor active imobiliare încă nefinalizate, la un preţ stabilit astăzi. Aceasta a fost o metodă de achiziţie foarte populară în perioada 2005-2008. Immofinanz, al doilea cel mai mare investitori imobiliar din România – după valoarea activelor gestionate, şi-a construit portofoliul aproape exclusiv prin astfel de achiziţii. Riscul acestor contracte este, însă, mare. Spre exemplu, Immofinanz a semnat în 2007 cu TriGranit un astfel de contract prin care se angaja ca la predarea mallului Maritimo din Constanţa să plătească 185 mil. euro. Trei ani mai târziu, când construcţia ajunsese la stadiul de structură, TriGranit a rămas fără bani, iar Immofinanz a fost nevoit să preia proiectul la un preţ simbolic de 1 euro plus datoriile acumulate de circa 40 mil. euro.

Reapariţia unor fenomene de acest fel este cel puţin îngrijorătoare şi ar trebui să îndemne cumpărătorii şi investitorii spre maximă precauţie.

24% este ponderea creditelor neperformante în totalul împrumuturilor acordate companiilor din construcţii şi imobiliare, cel mai riscant sector economic

PE DATORIE Băncile acceptă să finanţeze investiţii imobiliare cu un raport împrumutiri/garanţii (loan-to-value) de până la 65%, indicator care în urmă cu un an nu depăşea 50%