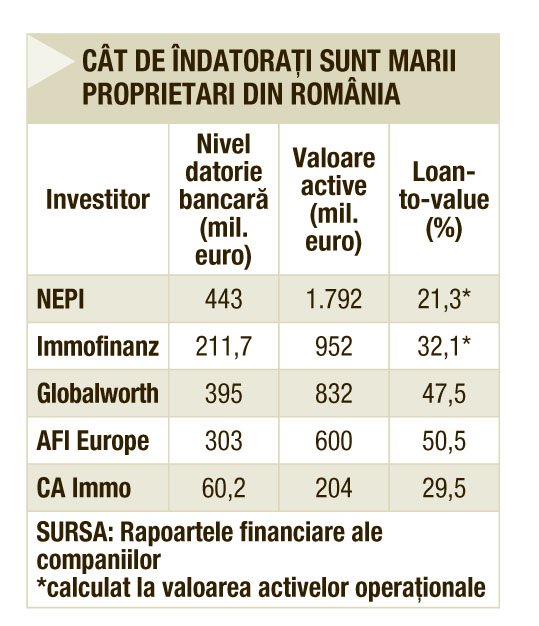

New Europe Property Investments (NEPI), Immofinanz, Globalworth, AFI Europe şi CA Immo au împreună datorii bancare de peste 1,4 mld. euro, adică aproximativ 33% din valoarea portofoliilor de proprietăţi operaţionale pe care le gestionează la nivel local. Băncile care le-au acordat aceste finanţări provin, într-o proporţie covârşitoare, din Austria şi Grecia, instituţii care au avut o prezenţă importantă pe piaţă şi în perioada de „boom“ imobiliar.

Aceşti investitori au reuşit să acumuleze, în special în ultimii ani, 18 malluri, 17 parcuri de afaceri şi clădiri de birouri, patru parcuri industriale şi două blocuri de locuinţe.

În primii cinci ani de criză, marii investitori străini şi-au păstrat gradul de îndatorare sub control. Astfel, indicatorul loan-to-value (dintre valoarea creditelor şi cea a garanţiilor constituite) a rămas în jurul a 30%. În ultimii doi ani, însă, aceştia au prins curaj şi au început să se împrumute mai mult pentru a se dezvolta pe piaţa locală. Spre exemplu, AFI Europe a ajuns în câteva luni la un grad de îndatorare bancară de 50,5%, iar Globalworth vine rapid din urmă cu 47,5%. Cu cât indicatorul loan-to-value este mare, cu atât mai riscant devine un credit pentru banca finanţatoare. Îndatorarea investitorilor vine şi pe fondul creşterii raportului loan-to-value acceptat de bănci în momentul acordării creditelor de investiţii. Astfel, băncile au crescut pragul până la 65%, după ce anul trecut depăşea rareori 50%.

„În acest domeniu, dacă am lucra doar cu bani proprii nu am fi la fel de profitabili pentru investitori. Împrumuturile bancare îmbunătăţesc randamentul acţionarilor. Avem nevoie de datorie pentru eficientizarea profiturilor acţionarilor“, spune Alex Morar, CEO-ul NEPI.

Spre deosebire de competitorii săi, gradul de îndatorare al NEPI a scăzut în anii de criză chiar dacă investitorul a acumulat tot mai multe proprietăţi şi asta pentru că a utilizat, cu precădere, banii atraşi pe bursa din Johannesburg. La finalul anului trecut, gradul de îndatorare al companiei era de doar 8% la active evaluate la 1,25 mld. euro. Situaţia a luat o direcţie inversă anul acesta, când la finalul lunii septembrie, indicatorul a ajuns la 21,3% la active totale de aproape 1,8 mld. euro. Explicaţia dată de manageri este simplă: banii de la bănci sunt mai ieftini acum.

„Acţionarii noştrii se aşteaptă ca gradul de îndatorare să fie destul de mic. Zona în care suntem acum şi poate puţin peste este considerată foarte sigură şi nu ne poate imputa nimeni că nu încercăm să eficientizăm structura de capital a afacerii“, menţionează Alex Morar. Sud-africanii au accesat în vara acestui an cel mai mare credit sindicalizat acordat până acum pe piaţa imobiliară românească. Compania a semnat un angajament de finanţare negarantată pe doi ani, în valoare de până la 250 mil. euro, cu Raiffeisen Bank International. Pentru a păstra sub control gradul de îndatorare, luna trecută NEPI a emis pentru prima dată obligaţiuni negarantate în valoare de 400 mil. euro.

„Încasările nete din emisiunea de obligaţiuni negarantate vor fi folosite pentru refinanţarea parţială a datoriei existente garantate şi negarantate şi pentru proiectele companiei, incluzând achiziţii, dacă şi când va fi cazul“, se arată în anunţul NEPI către acţionari. Totuşi nu toţi investitorii au acces la astfel de instrumente.

Magnet pentru bănci

Dezvoltatorul imobiliar cu capital israelian AFI Europe a demonstrat în ultimii ani că băncile sunt dispuse să reînceapă creditarea investiţiilor în piaţa imobiliară. Fără acces direct la banii strânşi pe bursă, AFI Europe s-a bazat numai pe bănci pentru a se dezvolta în România. Într-o perioadă scurtă de timp, compania a acumulat datorii de peste 300 mil. euro, la active operaţionale cu o valoare dublă.

Dezvoltatorul imobiliar cu capital israelian AFI Europe a demonstrat în ultimii ani că băncile sunt dispuse să reînceapă creditarea investiţiilor în piaţa imobiliară. Fără acces direct la banii strânşi pe bursă, AFI Europe s-a bazat numai pe bănci pentru a se dezvolta în România. Într-o perioadă scurtă de timp, compania a acumulat datorii de peste 300 mil. euro, la active operaţionale cu o valoare dublă.

În vara anului trecut, compania a semnat un acord de finanţare în valoare de 220 mil. euro cu consorţiul de bănci format din Deutsche Pfanbriefbank, Erste Group Bank şi Raiffeisen Bank pentru refinanţarea centrului comercial AFI Palace Cotroceni din Bucureşti; toamna, a mai obţinut un credit de 32 mil. euro de la BCR pentru finalizarea clădirilor de birouri AFI Park 2 şi 3, la care se adaugă încă un împrumut de 13,4 mil. euro accesat la UniCredit Bank Austria pentru AFI Park 1. Pentru dezvoltarea mallului AFI Palace Ploieşti, compania a luat un credit de 31,92 mil. euro de la Raiffeisen Bank International Viena şi subsidiara Raiffeisen Bank Bucureşti, iar recent a suplimentat împrumutul cu alte 6 mil. euro.

Pe lângă aceste credite asociate unor proprietăţi funcţionale, AFI Europe a mai accesat în această vară o finanţare de 39 mil. euro de la Bank Leumi România pentru finalizarea construcţiei ultimelor două clădiri de birouri din AFI Park.

Globalworth, companie controlată de omul de afaceri grec Ioannis Papalekas, este un alt exemplu în acest sens. Gradul de îndatorare al investitorului a crescut de la 34,4%, cât era la finalul lui 2014, până la 47,5%, la sfârşitul lunii septembrie a acestui an.

Investitori reactivaţi

În privinţa Immofinanz şi a CA Immo, gradul lor de îndatorare a intrat pe o pantă descendentă în ultimii ani şi asta pentru că planurile de extindere ale acestora au fost reluate abia anul acesta. Valoarea indicatorului loan-to-value specific Immofinanz a scăzut de la peste 40% în perioada 2011-2013, până la 32,1% la finalul lunii iulie a acestui an. Compania mai are de rambursat credite în valoare de circa 210 mil. euro, asociate proprietăţilor din România. Abia anul acesta, Immofinanz şi-a reluat investiţiile locale prin deschiderea a două şantiere. Austriecii au finalizat de curând structura primei clădiri de birouri a proiectului Metroffice din Bucureşti, o investiţie de 34 mil. euro, şi lucrează, în paralel, la un nou parc industrial în Mogoşoaia, a cărui primă etapă costă 16,7 mil. euro.

De cealaltă parte, gradul de îndatorare al CA Immo a avut un parcurs similar. Compania a început anul acesta lucrările la un proiect de birouri care costă 75 mil. euro. Noile investiţii sunt susţinute într-o primă etapă din capitalul propriu al investitorilor, după care, de regulă, intervin creditele bancare.

Un nou ciclu

Astăzi, pentru finanţarea proiectelor generatoare de venituri, băncile aşteaptă un raport loan-to-value de 65% pentru proprietăţi de birouri şi retail şi de 60% pentru parcurile industriale şi hoteluri, potrivit sondajului Property Lending Barometer 2015 realizat de compania de audit KPMG. Pentru finanţarea unor noi proiecte imobiliare, băncile vor un raport loan-to-cost (dintre valoarea creditului şi cea a costului de construcţie) de 65% pentru birouri şi rezidenţial şi de 60% pentru retail, industrial şi hoteluri. În plus, acum se pot obţine împrumuturi cu marje ale dobânzii de sub 4% şi amortizare de peste şapte ani (până la 15 ani), potrivit consultanţilor chestionaţi de Capital.

Cu alte cuvinte, s-au creat premisele necesare începerii unui nou ciclu imobiliar, în care dezvoltatorii apelează din nou la împrumuturi bancare, iar instituţiile financiare sunt pregătite să îşi asume un risc mai mare pentru creditarea acestui sector. Asta în ciuda faptului că acest domeniu prezintă în continuare cel mai ridicat risc de credit, cu o rată a creditelor neperformante de 24%, potrivit datelor Băncii Naţionale a României de la finalul lunii iunie.

1,4 mld. euro este valoarea datoriilor bancare acumulate de cinci dintre cei mai mari investitori imobiliari din România

INVESTIŢII Peste trei sferturi din creditele acordate de băncile locale în ultimele 12-18 luni au fost direcţionate către achiziţia de proprietăţi operaţionale