Vor trebui să aleagă ce plătesc mai întâi – creditele sau facturile tot mai mari pentru o viață decentă. Potrivit unei analize realizată de compania de consultanță Frames și Casa de Avocatură Cuculis & Asociații, nu este exclus ca, în condițiile adevăratului tsunami financiar care urmează, rata creditelor neperformante să treacă de 10%.

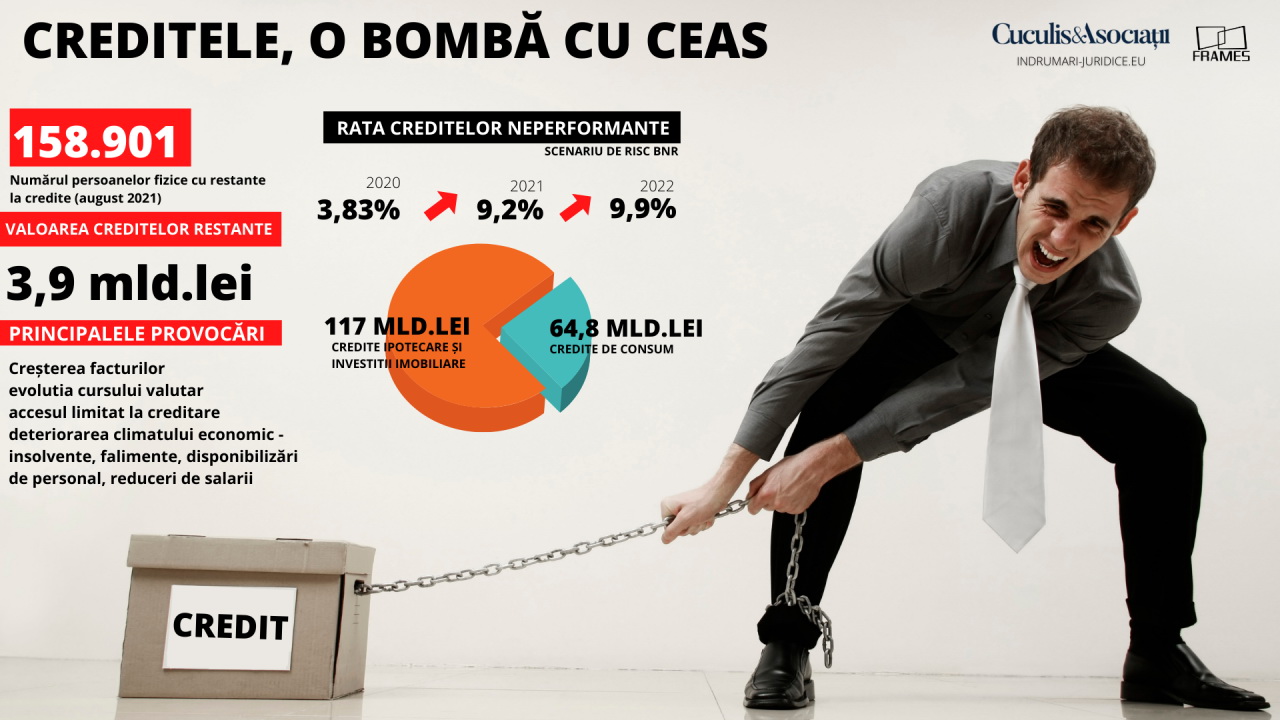

Testele de stres realizate de Banca Națională la sfârșitul anului 2020, indicau, într-un scenariu de risc, că rata creditelor neperformante ar putea atinge 9,2% în decembrie 2021 şi 9,9% în 2022. În aprilie, rata NPL era de 3,94%, peste nivelul de la final de 2020, de 3,83%.

De atunci, situația economică s-a schimbat fundamental. Scumpirile în lanț au făcut ca presiunea financiară pe cei 1,43 de milioane de români care au credite să crească semnificativ, astfel că scenariul BNR pare depășit de situație.

Reeșalonarea împrumuturilor, rescadențarea sau refinanțarea, absolut necesare pentru foarte mulţi români

,,Scumpirile majore la utilități – gaze, energie, carburanți – reprezintă, din păcate, doar vârful unui adevărat iceberg de scumpiri pe care le vom simți, cel mai puternic, începând din noiembrie. Cum salariile românilor nu au crescut, în această perioadă, presiunea financiară s-a acutizat’’, arată analiza Frames.

În condițiile în care puterea financiară a românilor s-a erodat puternic, mulți dintre cei care au credite pentru casă, pentru mașină, credite de consum, se vor afla într-o zonă de risc, astfel încât reeșalonarea împrumuturilor, rescadențarea sau refinanțarea acestora devin absolut necesare.

În momentul de față, potrivit datelor BNR, sunt 158.901 persoane fizice cu restanțe la credite. Ponderea lor este una redusă, de numai 2,55%, iar valoarea creditelor restante este de 3,9 miliarde de lei.

,,Românii trebuie să știe că își pot renegocia creditele, că au drepturi prevăzute de lege care le permit să își salveze casele, bunurile de la executarea silită. Să apeleze la specialiști, să solicite asistență juridică pentru că, pentru mulți dintre cei aflați în dificultate, fiecare zi de întârziere se va contabiliza la gradul de risc’’, afirmă avocatul Adrian Cuculis, un cunoscut expert specializat în astfel de situații.

Potrivit datelor Băncii Naționale – Centrala Riscurilor Bancare, în prim-plan se află creditele ipotecare a căror valoare, la nivelul lunii august, depășea 70,9 miliarde de lei și care, împreună cu segmentul alte credite pentru investiții imobiliare (46,1 miliarde lei) – reprezentau cea mai mare pondere în împrumuturile populației. Creditele de consum se situau la 64,8 miliarde lei.

,,Valoarea creditelor ipotecare a crescut, față de aceeași perioadă a anului trecut, cu 8,7 miliarde de lei. Pentru români, a deține o casă, fie ea și pe credit, ține de siguranță, de perspective. Estimările noastre arată că, și în cel mai negru scenariu – cu falimente, disponibilizări de personal etc., plata ratei la credit va fi în focusul acestora, dincolo de celelalte costuri legate de viața de zi cu zi’’, afirmă Adrian Negrescu, managerul Frames.

BNR afirma, de altfel, în cel mai recent sondaj privind riscurile sistemice, că ,,riscul privind incertitudinile la nivel global în contextul pandemiei COVID-19 și riscul de nerambursare a creditelor contractate de către sectorul neguvernamental sunt evaluate la un nivel ridicat’’.

Negocierea cu banca, esenţială

În scenariul în care multor români nu le vor rămâne destui bani pentru un trai decent, renegocierea contractelor bancare, a leasing-urilor și a celorlalte categorii de împrumut devine o soluție optimă în actualul context economic.

,,După valul de amânări de plată din 2020, urmare a pandemiei de COVID, băncile, chiar dacă stau destul de bine din punct de vedere financiar, având rezerve suficiente pentru a față față crizei, au devenit mai reticente în a oferi clienților condiții mai bune, însă depinde de fiecare cum își susține dosarul, cum reușește să convingă banca de faptul că trebuie să îi reducă rata, măcar și temporar. Cu un dosar bine închegat, cu argumente și asistența necesară, se poate ajunge la un final favorabil’’, afirmă reprezentantul Societății Civile de Avocați Cuculis & Asociații.

Dincolo de cei care vor dori să își renegocieze creditele, vor fi, din păcate, mulți clienți care vor intra în incapacitate de plată. Și în aceste cazuri, asistența juridică este esențială.

,,Vorbim, din păcate, de clienți din zona vulnerabilă a societății, care nu au cunoștințele, pârghiile necesare pentru a-și asigura o poziție corectă în relația cu executorii, cu banca. Mă aștept ca numărul executărilor silite, în următoarele luni, să atingă un maxim al ultimilor 10 ani, pe fondul problemelor economice și financiare în cascadă care afectează România’’, consideră avocatul.

Potrivit scenariului de bază al BNR, inclus în raportul anual pentru 2020, în decembrie 2022, rata creditelor neperformante ar putea ajunge la 9,9% (ipotezele exerciţiului au în vedere inclusiv realizarea de operaţiuni de curăţare bilanţieră şi de scoatere în afara bilanţului), ceea ce ar determina o repoziţionare a indicatorului în categoria cu risc ridicat.

O asemenea situație nu s-a mai întâlnit din 2016, când rata creditelor neperformante era de 9,62%. Spre comparație, în 2014, nivelul era unul aproape dublu – de 20,71%.

Întârzieri record la plată

Potrivit datelor BNR, consultate de Frames, cele mai mari întârzieri, din prisma valorii restanțelor, sunt de peste 5 ani (1, 9 mld.lei), urmate de cele între 1 și 5 ani (1,3 mld.lei), 181 zile – 1 an (295 milioane lei).

Creditele restante cu întârzieri de maxim 15 zile reprezintă 113 milioane de lei, în creștere cu 10 milioane de lei față de anul trecut.

,,Cele mai mari probleme cu creditele restante sunt în București-Ilfov, unde reprezintă 1,8 mld.lei din totalul de 78,7 miliarde lei. Urmează județele Cluj – cu 199,2 milioane lei, Brașov – 195 mil.lei, Prahova – 189,2 mil.lei, Timiș – 180,2 mil.lei, Constanța – 150,4 mil.lei, Iași – 138,4 mil.lei, Argeș – 136,3 mil.lei. În aceste zone sunt așteptate să apară, de altfel, și cele mai multe credite neperformante’’, arată analiza.

Pe ansamblu, la nivelul lunii august 2021, creditele acordate populației reprezentau 123,5 miliarde lei, cele în euro – 27,3 miliarde lei (echivalent), iar cele în dolari – 113 milioane lei (echivalent)

Potrivit estimărilor Frames, cele mai vulnerabile din prisma riscului de neplată sunt, în prezent, familiile cu copii, pensionarii și persoanele singure plătite cu salariul minim.

,,Familiile care au cel puțin 2 copii sunt cele mai vulnerabile la situație economică cu care ne confruntăm. Creșterea spectaculoasă a prețurilor la alimente, servicii, utilități le afectează cel mai mult, având în vedere că îngrijirea copiilor este din ce în mai scumpă, iar majoritatea acestora sunt angrenate în împrumuturi pentru casă, mașină sau în credite de consum’’, estimează analiștii.

,,În zona cea mai vulnerabilă se situează și pensionarii, a căror venituri nu mai reușesc, în cele mai multe cazuri, să acopere în termeni reali creșterea prețurilor. Inflația percepută de pensionari este una chiar mai puternică pentru că, în coșul lor de consum, medicamentele, utilitățile și produsele alimentare de bază sunt esențiale. Coincidență sau nu, acestea s-au scumpit cel mai mult în ultima vreme. Astfel că nu este exclus să asistăm la un val de executări silite în această categorie de populație’’, afirmă Adrian Negrescu, managerul Frames.

,,Pensionarii și cei peste 1,6 milioane de români plătiți cu salariul minim și care au cel puțin un credit sau un alt tip de angajament de plată se vor afla printre victimele crizei economice. Aceștia și nu numai ei au nevoie de asistență de specialitate, de expertiză pentru a nu cădea victime firmelor de recuperare, procedurilor de executare silită.’’, a declarat avocatul Adrian Cuculis.

Potrivit analizei Frames, cea mai mare expunere a băncilor este pe creditele pe termen lung, de peste 5 ani (117,9 mld.lei), urmate de creditele pe termen mediu (1-5 ani) – 34,4 mld.lei și împrumuturile pe termen scurt (până la 12 luni) – 1,4 miliarde lei.

Din punct de vedere al tipului de credite în lei, la nivelul lunii august, creditele de consum reprezentau 52,9 miliarde de lei, cele pentru locuințe 76,8 miliarde lei, iar cele acordate în alte scopuri – 245 milioane lei.