Totul sugerează că nu ar fi fost decât un nou exercițiu al Phenianului de a capta atenția globului, pentru a primi mai mulți bani chiar de la statele care impun sancțiuni Coreei de Nord.

Cu toate acestea, săptămâna trecută a fost foarte… utilă, într-un fel, deoarece ne-a determinat să ne întrebăm ce facem cu investițiile în cazul unei intervenții militare. Întrebarea este, până la urmă, dacă putem lua în considerare zonele sigure “tradiționale” pentru situații de genul acesta. Și asta pentru că e posibilă o alterare a percepției riscului de către investitori…

În vremuri nesigure, arată istoria, investitorii tind să renunțe la investițiile cu risc și să plaseze fonduri în instrumente stabile, cum ar fi aurul, titlurile de Trezorerie SUA, francul elvețian și dolarul american. Până acum, acestea au fost cele mai stabile “zone sigure” din punct de vedere investițional, deci, dacă mâine Coreea de Nord lansează o rachetă spre Guam, ne așteptăm ca investitorii să cumpere aceste tipuri de asseturi.

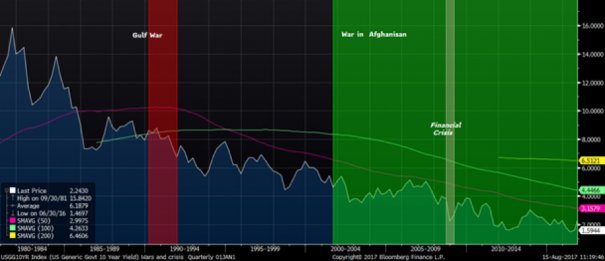

Acest grafic (sursa Bloomberg) ne arată evoluția titlurilor americane cu maturitate la 10 ani, din anii ’80 până acum. Zonele colorate (roșu și verde) reprezintă războiul din Golf, cel din Afghanistan și criza financiară și demonstrează cum curba continuă să scadă în pofida implicării SUA în evenimentele care creează instabilitate.

„Asta arată, în opinia noastră, că șansa unui default al guvernului SUA este minusculă, chiar dacă țara trece prin anumite dificultăți”, afirmă analiștii de la Saxo Bank.

Cu toate acestea, ei cred că ne aflăm într-un moment unic al istoriei americane în care acțiunile unui om imprevizibil pot submina supremația SUA în lumea financiară. De când Donald Trump a preluat președinția, la 20 ianuarie, ne-am bucurat de o creștere solidă – de care Trump se consideră “responsabil” – a pieței financiare. Dow Jones a crescut cu 10.95%, S&P 500 cu 8.51% și Nasdaq cu 16.68%.

Investitorii mai experimentați știu, totuși, că Trump nu are niciun “amestec” cu acest trend pozitiv. „Ar trebui să fii orb să nu vezi că lipsa de volatilitate și lichiditate a guvernat piețele financiare în ultimii ani. Marjele de profit mici i-au determinat pe investitori să caute instrumente mai riscante, mai ales că inflația crescută rămâne, deocamdată, doar un deziderat”, spun analiștii bancari.

În cazul unei intervenții militare în Coreea de Nord, vor cumpăra oare investitorii titluri de Trezorerie SUA, fără să știe care vor fi planurile președintelui Trump? Cred că ar trebui să avem în vedere și alte opțiuni, mai puțin dependente de politicile SUA.

Obligațiunile germane ar putea fi un substitut pentru cele ale Trezorerie SUA – Germania e o economie stabilă, departe de Peninsula Coreeană și de comportamentul dezordonat al președintelui SUA. Totuși, o dobândă de 0.417% s-ar putea să nu fie așa de atractivă, astfel încât ne-am putea uita și la titlurile corporative pentru a găsi opțiuni mai ieftine și mai sigure în lumea instrumentelor cu venit fix.

Brandurile blue-chip sunt, de obicei, investiții sigure. Când spreadurile devin mai limitate, creditul crește în valoare. Când se întâmplă invers, valoarea titlului este corectată, dar nu va cădea la fel de mult cum cad alte asseturi riscante. Aceste titluri ale corporațiilor bine cotate sunt în legătură strânsă cu obligațiunile guvernamentale.

În cazul unui eveniment destabilizator în Peninsula Coreeană, ar fi bine să ne uităm la companii care nu sunt expuse la riscuri geopolitice. Din fericire, există o listă lungă de corporații cu lichidități excepționale, cum ar fi Amazon, Anheuser-Busch, Coca-Cola, Daimler, Microsoft, Oracle și multe altele.

Chiar dacă Kim Jong-un pare determinat să arate lumii adevărata amenințare a capabilităților sale nucleare, piețele nu par să îl ia foarte în serios, consideră cei de la Saxo Bank. După ce s-a spus ce s-a spus săptămâna trecută, riscul a fost înghițit de piețe. E important ca investitorii să se concentreze pe managementul riscului și să limiteze pierderile.

Așadar, până acum, titlurile de Trezorerie SUA și dolarul american păreau investiții sigure, însă e cazul să privim și dincolo de ele, pentru a diversifica riscul și limita eventualele pierderi.