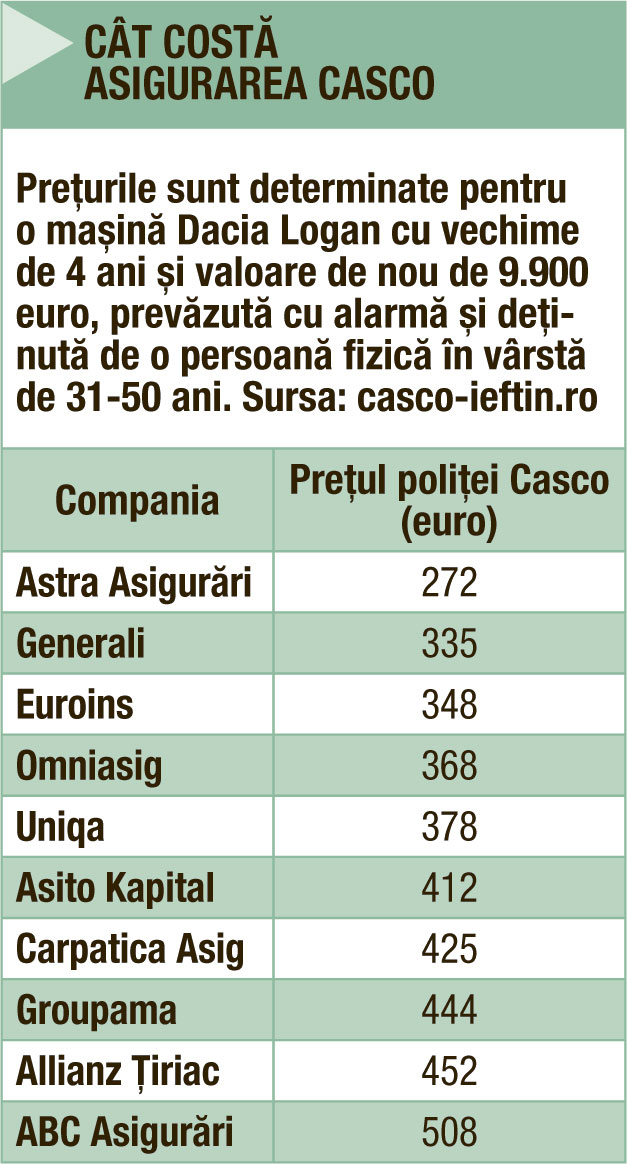

Preţurile pentru asigurarea Casco diferă destul de mult, de la companie la companie. Din datele culese de pe un site de specialitate, rezultă un top în care cea mai scumpă poliţă costă aproape dublu faţă de cea mai ieftină. Dar acesta nu e singurul criteriu.

Ce trebuie să ia în considerare conducătorii auto la alegerea asigurării Casco şi ce elemente fac (sau ar trebui să facă) diferenţa dintre o poliţă scumpă şi una ieftină? „Asigurările autovehiculelor pentru riscurile de avarii şi furt tip Casco sunt produse de asigurare facultative, fiind dezvoltate şi promovate de către asigurători, care stabilesc condiţiile contractuale. Condiţiile de asigurare facultative nu sunt stabilite prin acte normative“, au declarat pentru Capital reprezentanţii Autorităţii de Supraveghere Financiară (ASF). „Prin condițiile de asigurare facultativă tip Casco, se stabilesc raporturile dintre asigurat şi asigurător, drepturile şi obligaţiile fiecărei părţi, riscurile acoperite, excluderile, condițiile de stabilire a despăgubirilor și termenele de plată. Considerăm că atunci când un proprietar dorește să încheie o astfel de asigurare facultativă; ar fi bine să ia în considerare toate elementele descrise mai sus, care se reflectă inclusiv în preț, dar și experiența directă sau indirectă cu respectiva companie de asigurare. Alte elemente care ar fi bine să fie avute în vedere sunt aria geografică de acoperire a poliței (teritoriu național sau internațional), franșiza și eventuale beneficii suplimentare (spre exemplu transportul mașinii de la locul accidentului, eventual mașină la schimb pe perioada reparației, etc)“, au mai spus oficialii ASF.

RCA-ul atrage mai mulţi bani

Asigurările din România sunt dominate de segmentul auto, dar din acest segment, cea mai mare parte revine răspunderii civile auto (RCA), care protejează maşina unui terţ în caz de accident. „Piaţa de asigurări din România este dependentă de segmentul asigurărilor auto, care reprezentau 65,12% din totalul primelor brute subscrise aferente categoriei de asigurări generale în anul 2013“, se arată într-un raport al ASF. Subscrierile aferente clasei III – Asigurări de mijloace de transport terestru, altele decât cele feroviare (Casco) au avut o scădere nominală de 7,92% faţă de 2012. La această clasă au fost plătite anul trecut indemnizaţii brute în valoare de 1.764.679.546 lei, ceea ce reprezintă 41,85% din totalul indemnizațiilor brute plătite pentru asigurări generale. Subscrierile clasei X – Asigurări de răspundere civilă pentru autovehicule au avut o creştere de 15,9% în 2013. La aceasta clasă au fost plătite indemnizaţii brute în valoare de 1.926.727.090 lei, reprezentând 45,69% din valoarea totală a indemnizațiilor. Asigurarea Casco atrage în fiecare an un volum de prime brute mai mic, la nivel de piaţă, comparativ cu RCA. În plus, în ultimii trei ani, ponderea Casco a tot scăzut, iar ponderea RCA a tot crescut în totalul asigurărilor generale, conform datelor ASF.

Dependenţa de creditare şi leasing

„În privința asigurărilor Casco pentru autoturisme, nu putem să nu facem o legătură între condițiile și nivelul creditării sau contractelor leasing, aflate la un nivel mai ridicat în perioada de boom economic, fața de perioada de declin economic“, au menţionat spcialiştii de la ASF.

„Condițiile de leasing sau de creditare practicate de bănci şi companii au inclus în perioada de boom a vânzărilor auto pe piața internă necesitatea încheierii unui contract Casco astfel încât banca sau societatea de leasing să aibă suficiente garanții în cazul producerii unui eveniment care ar fi afectat starea bunului care face obiectul contractului de creditare sau de leasing. Prin urmare, putem corela nivelul vânzărilor de autoturisme noi în România cu materializarea încheierii unor asigurări de tip Casco“, au arătat reprezentanţii Autorităţii.

Pe de altă parte, cu cât flota auto națională îmbătrânește, scade atât volumul total de prime încasate, cât şi numărul de autovehicule asigurate. Unii asigurători nu încheie contracte facultative pentru autovehiculele care au mai mult decât o anumită vechime

Ce estimează, la acest capitol, autorităţile în domeniu? „Pe termen scurt, atunci când piața creditului şi leasingului își va reveni iar parcul auto se va înnoi, am putea constata o creștere a ponderilor asigurărilor Casco pentru autovehicule“, cred oficialii ASF.

„Pe termen mediu și lung, pe măsură ce nivelul de trai și venitul disponibil al populației şi veniturile companiilor se vor majora, am putea observa o conștientizare mai mare a necesității și rolului inclusiv a asigurărilor facultative, care se va reflecta intr-o pondere în creștere a acestui tip de asigurări (și prin urmare ponderea asigurărilor obligatorii ar urma să scadă)“, au spus reprezentanţii Autorităţii de Supraveghere Financiară.