Banca Centrală Europeană a decis la sfârşitul săptămânii trecute menţinerea dobânzii de referinţă pentru euro la minimul istoric, iar investitorii şi-au luat un moment de respiro, dar şi degetele de pe butoanele de vânzare. Aceste vești vin însă după un sfârşit de august agitat, după cum la fel se anunţă toamna, în care aversiunea la risc a generat oscilaţii majore în piaţă. Tradiţional această volatilitate este asociată cu frica. Indicele care măsoară atât angoasa pieţei cât şi amplitudinea fluctuaţiilor -VIX- a urcat în aceste săptămâni către un reper neatins de la criza financiară precedentă, în care s-a prăbuşit banca de investiţii Lehman Brothers.

De ce se tem acum, însă, investitorii? De o nouă criză financiară care să însoţească o posibilă recesiune globală în măsura în care pieţele emergente vor intra în impas. O mişcare în care China pare deja a fi dat tonul. Nu sunt numai banii investitorilor cei care votează în această direcţie. Un raport publicat săptămâna trecută de Fondul Monetar Internaţionlal şi citat de Business Insider menţionează că „riscurile sunt înclinate către partea negativă şi o materializare simultană a câtorva dintre acestea ar implica o perspectivă mult mai slabă“ asupra economiei globale. O concluzie a documentului? Impactul frânării Chinei va fi mult mai rău decât se preconiza iniţial.

Scăderi în pieţele de mărfuri şi devalorizări abrupte ale monedelor în ţările emergente

Pieţele de mărfuri deja resimt din plin acest şoc, fără cererea în creştere susţinută a „atelierului lumii“, cu petrolul de tip West Texas la un preţ de sub 45 dolari pe baril, cu minereul de fier la jumătate din valorile de tranzacţionare din decembrie, cu nichelul şi cuprul la minimul ultimilor şase ani.

Peste toate, este comerţul internaţional cel care poate fi lovit. Un articol al Financial Times menţionează că „războaiele valutare“, caracterizate de deprecierea agresivă a monedelor din ţările emergente, ar urma să afecteze negativ comerţul bilateral în mai multe regiuni. Din iunie 2014 şi până în prezent, menţionează publicaţia britanică, nu mai puţin de şase ţări – Rusia, Columbia, Brazilia, Turcia, Mexic şi Chile – şi-au devalorizat monedele cu procente între 20% şi 50% faţă de dolar, în timp ce ringgitul din Malaiezia şi rupia indoneziană au atins minimele din anul 1998 al crizei asiatice. „Riscăm să alunecăm într-o spirală a politicilor de şicanare a vecinului“, avertizează egipteanul Mohamed El-Erian, fost şef executiv la PIMCO, fondurile cu cele mai mari expuneri pe pieţele de bonduri, şi rămas în prezent în cadrul grupului german Allianz.

Cât timp mai ţine „Marea Acumulare“ de pe bonduri?

În conferinţa de presă care a urmat deciziei de politică monetară, preşedintele BCE Mario Draghi a menţionat şi el cocktail-ul de probleme începând cu China, haosul din emergente, declinul abrupt al inflaţiei şi volatilitatea din pieţe. Este îngrijorarea instituţiei de la Frankfurt cea care îi face pe investitori să spere că aceasta se va lansa într-o nouă etapă de relaxare monetară, notează Zero Hedge. Un raport al băncii franceze Credit Agricole menţionat de Reuters hrăneşte această speranţă.

Piaţa europeană de bonduri este întrucâtva beneficiară, cu Spania realizând o emisiune pe zece ani în valoare de şase miliarde euro la un randament de 2,15% şi cu titlurile de stat germane pe aceleaşi maturităţi purtătoare a unor dobânzi de numai 0,78%, conform Bloomberg. Notele de stat americane pe zece ani au un randament ceva mai bun, de 2,18%, însă tot foarte scăzut la scară istorică.

Este un semn că investitorii se aglomerează către piaţa de obligaţiuni? Aparent nu. Un document de cercetare al Deutsche Bank citat de Zero Hedge spune că „Marea Acumulare“ s-a sfârşit şi că acum laolaltă bănci centrale din pieţele emergente şi mari fonduri de investiţii vor începe să devină vânzători neţi ai titlurilor de trezorerie emise de statele dezvoltate. Şi aici tot China dă tonul – cu vânzări masive în piaţa americană de bonduri – care de la vârful de deţineri de 1,5 trilioane dolari la mijlocul anului trecut, ar urma să se înscrie pe o traiectorie de reducere constantă a expunerilor cel puţin către finele lui 2016.

„Nu mai există active sigure“

Nici măcar teama legată de recesiune şi de vria pieţelor emergente nu îi împinge pe investitori către segmentul obligaţiunilor, tradiţional considerat defensiv? Răspunsul la această întrebare este negativ din partea lui Marc Faber, autor al popularului newsletter în lumea investiţiilor Gloom, Boom & Doom Report. „Nu mai există active sigure“, a declarat acesta într-o intervenţie pentru Bloomberg TV la finele săptămânii trecute. Investitorul elveţian, răzând ironic, îşi aminteşte că undeva prin anii ‘50 era considerat sigur să îţi ţii banii în depozit într-o bancă. Riscul ridicat este cauzat de politicile monetare moderne ale băncilor centrale pretutindeni în lume. „Este ridicol să crezi că poţi crea avuţie reală doar tipărind bani“, a mai spus Faber care anticipează un punct de inflexiune de la care investitorii nu vor mai avea încredere în politica băncilor centrale.

Exerciţii de optimism

Acest moment pare a nu fi venit. Investitorii încearcă să-şi facă puţin curaj, încrezându-se exact în salvarea banilor ieftini. Majoritatea analiştilor incluşi în eşantionul unui sondaj Reuters consideră că Banca Centrală Europeană îşi va mări cantitatea de active financiare cumpărate prin programul de relaxare cantitativă. Trei sefrturi dintre ei spun că acest lucru se va întâmpla în termen de un an de acum încolo.

Jeffrey Kleintop de la compania americană de servicii financiare Charles Schwab îşi păstrează încrederea în economia globală. Proiecţia sa, preluată de publicaţia Barron‘s, menţionează o creştere a avansului economic al principalelor economii ale lumii cu excepţia SUA pentru 2016, astfel încât PIB-ul global ar urma să urce cu 3,8%.

Valul de vânzări din ultimele săptămâni este considerat a fi o simplă corecţie de către Brian Jacobsen care ajută, ca strateg de portofoliu, la administrarea unor active finanicare în valoare de 250 milioane dolari pentru Wells Fargo Advantage Funds. Istoria arată pentru 25 de pieţe „bull“ că în termen de 90 de zile de la aceste ajustări, se revine la maxim. „Recordul din luna mai ar putea fi atins când ne vom aduna în jurul mesei de Crăciun“, a declarat acesta pentru Bloomberg. O viziune similară oferă şi David Kostin de la Goldman Sachs care pe 28 august a.c. şi-a reconfirmat ţinta de 2.100 de puncte pentru indicele S&P500.

„Vin timpuri grele pentru China“

Trece şocul din China atât de repede încât să revedem aşa de curând maximele? Marc Faber spune că nu. Admirator pentru mult timp al avansului economiei chineze, acum investitorul elveţian rezident în Thailanda avertizează că ar putea fi o întoarcere pe scădere mult mai serioasă. „Vin timpuri grele pentru China“, a declarat el.

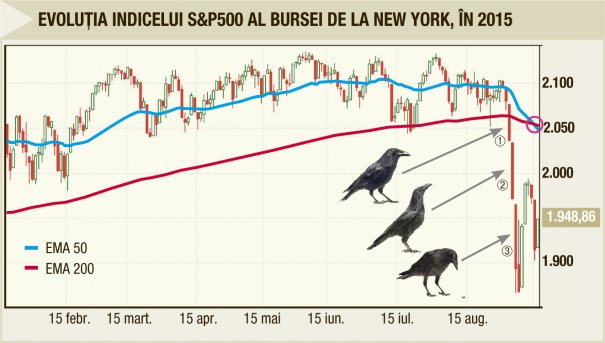

Ciori negre rău-prevestitoare deasupra Wall Street

Ştiu şi investitorii din piaţa americană ce ştie Faber? Amplitudinea şocului din ultimele săptămâni pe Bursa de la New York a deteriorat parametrii tehnici, ceea ce ne spune că acţiunile principalelor corporaţii din SUA ar putea cunoaşte mai mult de simpla corecţie menţionată de optimişti. În mod particular atrage atenţia picajul din ultima parte a lunii august, când piaţa a avut şase şedinţe de tranzacţionare consecutive de scădere. În mod principal, trei dintre acestea au fost violente, pe graficul ataşat al indicelui S&P500 arătându-se ca trei lumânări roşii lungi (adăugându-i-se una indecisă cu umbră superioară mai mare). În analiza tehnică, această formaţiune, apărând nu departe de top, denumită „Trei ciori negre“ („three black crows“) avertizează întoarcerea pieţei pe un trend descendent. Psihologic indică determinarea investitorilor de a vinde fără ezitare, în paralel cu absenţa unei susţineri la cumpărare care să aducă măcar un ricoşeu tehnic pozitiv. Toamna ciorile ating vârful de populaţie, sprijinite de recoltele grânelor. Anunţă cele „trei ciori negre“ un anotimp mai prost pentru Bursa americană? Sunt acestea piaza rea care zboară deasupra Wall Street-ului, alimentând frica investitorilor?