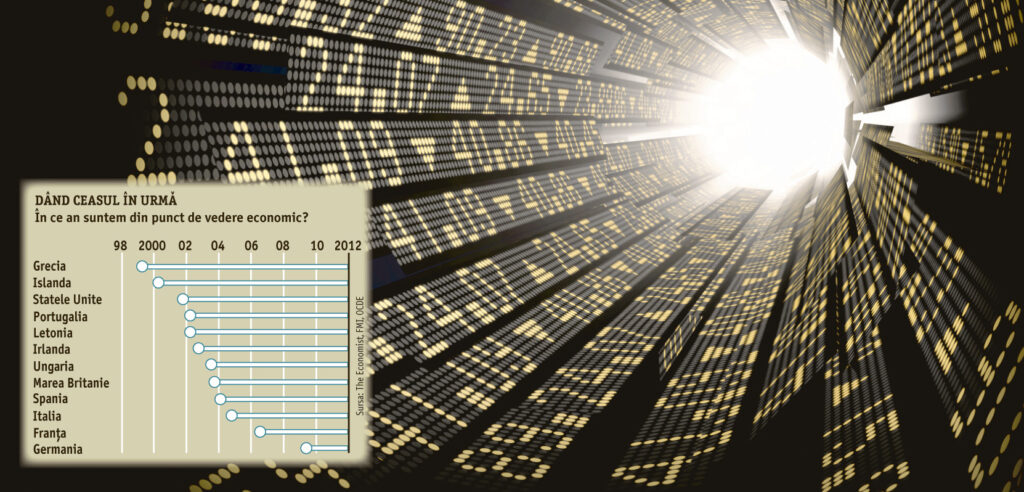

Am aflat astfel că ceasul economic al Greciei a fost dat înapoi cu 12 ani, în timp ce alte colege de suferință din zona euro, Irlanda, Italia, Portugalia și Spania, au pierdut în jurul a șapte ani. Marea Britanie, țara care a lansat moda salvării instituțiilor financiare, a risipit opt ani, iar epicentrul crizei, America, a irosit un deceniu întreg.

În schițarea indexului nostru am utilizat șapte indici, din trei categorii. Prima este reprezentată de avuția gospodăriilor și de principalele sale componente: valoarea activelor financiare și cea a proprietăților deținute. Cea de-a doua categorie e compusă din indicii privind consumul privat și producția anuală totală a unei țări, în timp ce a treia e reprezentată de nivelul real al salariilor și rata șomajului. Din calculul mediei timpului irosit în fiecare dintre aceste categorii rezultă indicele general.

Cel mai mare recul s-a produs pe piețele bursiere. Valoarea acțiunilor companiilor americane s-a prăbușit cu un sfert în prima lună de după colapsul Lehman Brothers, în septembrie 2008. Cum acțiunile reprezintă o componentă de bază a veniturilor realizate de gospodării din fondurile de pensii, numai în acea lună neagră au fost șterși cinci ani de progrese. De atunci, totuși, principalii indici și-au revenit puternic: acum, S&P 500 a revenit la un nivel de 90% din valoarea maximă atinsă vreodată. Din nefericire, același nivel era înregistrat și la finalul anilor ’90, așa că putem spune fără a exagera că unii investitori nu au avut niciun câștig în ultimii 13 ani. În Grecia, bursele stăteau mai bine în 1992 decât acum – și uite așa s-au mai dus 20 de ani. Privind dintr-o perspectivă istorică, performanțele economice recente sunt de lăudat: în final, la cinci ani după crizele masive de pe Wall Street, în 1929, și din Japonia, în 1989, prețul acțiunilor nu depășea 50% din valoarea maximă istorică. Tot în trecut găsim însă un fapt îngrijorător: bursele americane au avut nevoie de 25 de ani pentru a se repune pe picioare după Marea Depresiune, în timp ce piața japoneză n-a mai ajuns niciodată la recordurile atinse anterior.

La rândul lor, proprietățile s-au devalorizat. Din perspectiva pieței imobiliare, americanul de rând trăiește prin 2001. În Marea Britanie, scăderea nu a fost la fel de abruptă, prețurile fiind echivalente cu cele de acum șapte ani. Costurile acestor ani duși pe apa Sâmbetei sunt imense: valoarea totală a proprietăților britanice este cu circa 785 de miliarde de dolari mai mică decât în perioada de boom imobiliar; în America, pierderile sunt de nu mai puțin de 9,2 trilioane de dolari. În cât timp vor reuși aceste state să compenseze timpul pierdut? Totul depinde de amploarea prejudiciilor produse în fiecare categorie. Unii indicatori și-ar putea reveni rapid: acțiunile, de pildă, sunt bunuri extrem de volatile și, așa cum într-o zi se prăbușesc, a doua zi își pot reveni spectaculos. Alți indicatori sunt însă mult mai inerți, cum este cazul producției totale anuale. Unul dintre factorii de care depinde aceasta, PIB-ul nominal, este un indicator esențial al sustenabilității datoriei publice. Datoriile au fost deja făcute, aparțin deci deja trecutului, prin urmare creșterea economică și inflația ar trebui să înlesnească tentativele guvernelor de a se împrumuta, în timp ce o economie în scădere nu va face decât să agraveze problema. Conform evoluției PIB-ului nominal, 14 state s-au întors în timp. Dintre acestea, opt sunt membre ale Uniunii Europene: Portugalia și Spania au revenit în 2008, iar Irlanda, prin 2006.

Pentru a vedea cum stau lucrurile în privința consumului, vom folosi alt tip de indicator. Vom scoate din ecuație inflația și vom introduce factorul demografic (întrucât consumul e încurajat de creșterea producției, nu a prețurilor, iar nivelul de trai e cuantificabil cel mai bine la nivel individual). Concluziile: luând în calcul PIB-ul per capita, o treime din cele 184 de state monitorizate de FMI sunt mai sărace decât în 2007. Fiecare dintre aceste țări a pierdut câte cinci ani de evoluție economică. Ce e cu adevărat îngrijorător e cât de rău stă Uniunea Europeană: 22 din cei 27 de membri s-au întors în timp. Din grupul G7, doar Germania a rămas pe loc. Bine nu o duc nici zone precum Europa de Est sau Caraibe, față de Asia, care are performanțe mult mai fericite.

Să trecem la indicatorii privind piața muncii. Conform rapoartelor OCDE, care monitorizează datele salariale din 25 de state, în zece dintre acestea veniturile reale au fost mai mici în 2010 decât în perioada anterioară: pierderea medie la acest capitol a fost de patru ani. Ba mai mult, angajații din Grecia și Ungaria s-au întors la salariile din 2004.

Spre deosebire de venituri și de PIB, rata șomajului nu trebuie să se îmbunătățească de la an la an. Totuși, majoritatea statelor dezvoltate reușiseră să atingă, în anii dinainte de 2007, recorduri de ocupare. Criza le-a făcut însă uitate. În SUA, rata șomajului e de 8,3%, la fel ca în 1983, iar Marea Britanie raportează cel mai mare procentaj din 1984 și până acum. La nivel european, e greu de făcut o analiză unitară: în timp ce în Germania șomajul scade, Grecia, Irlanda și Portugalia înregistrează rate demne de începutul anilor ’90.

Din toate tipurile de indicatori enumerate, statisticile din piața muncii sunt cele mai alarmante. Mai devreme sau mai târziu, creșterea economică va reuși să regleze acele ceasornicului. Vor apărea noi slujbe și noi căi de acoperire a datoriilor și, dacă e să ne luăm după previziunile FMI, până în 2015, doar Italia va mai avea un PIB mai mic decât în 2007. America, aflată deja pe o pantă ascendentă, stă mai bine decât Marea Britanie, care va stagna în continuare. Pe fond, însă, perioadele cu șomaj ridicat îi marchează pe angajați chiar și ani buni după revenirea economiilor. Pentru unii dintre noi, timpul furat de anii de criză nu se va mai întoarce niciodată.