Sumele medii deținute de cei peste 6 milioane de cotizanți la fondurile de pensii obligatorii administrate privat se apropiau, la sfârșitul anului trecut, de 4.500 de lei, cu aproape 35% mai mult decât în 2013, arată datele Autorității de Supraveghere Financiară. Cei șapte administratori care au rămas pe piața locală au abordat o strategie diferită față de anii percedenți în ceea ce privește instrumentele în care investesc banii din contribuțiile românilor și au reușit, în ciuda scăderii substanțiale a dobânzilor și a unei evoluții mai degrabă nesatisfăcătoare a majorității titlurilor listate la BVB, să obțină randamente de peste 9%.

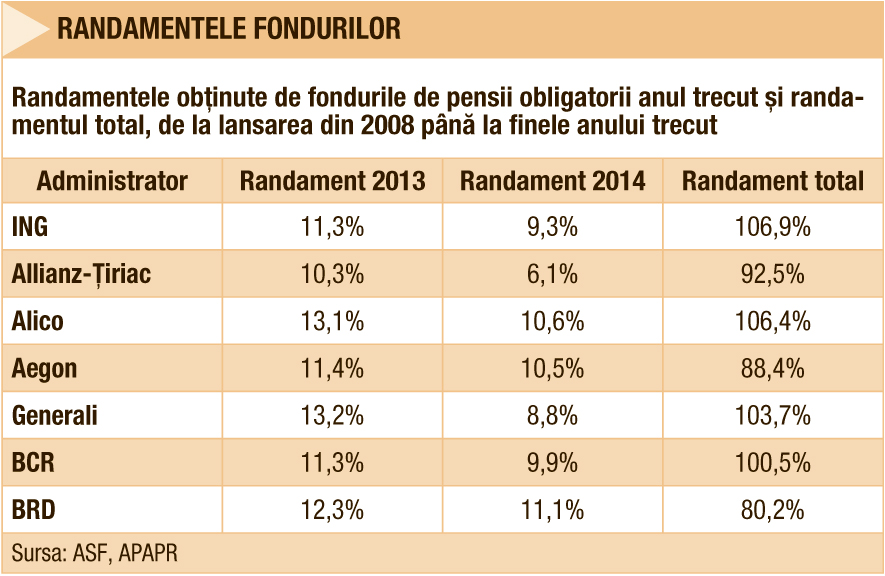

Concret, cei şapte administratori de fonduri de pensii activi pe pilonul II au obţinut, în 2014, un randament investiţional mediu de 8,7%. ING, Alico şi Generali au fost cei mai eficienţi administratori de fonduri de pensii în perioada dintre lansarea sistemului privat, în 2008, şi sfârşitul anului 2014. Anul trecut, campioni au fost BRD, Alico şi Aegon. Patru dintre cei șapte administratori, adică BRD, Alico, Aegon și BCR, au reușit o creștere de trei cifre față de anul 2008. Rezultatul investiţional din 2014 este cu mult peste nivelul inflaţiei din România, însă marchează, în acelaşi timp, cel mai scăzut nivel din 2009 până în prezent, după cum arată tabelul de mai jos. Motivul îl constituie evoluţia în scădere a randamentelor oferite de formele de plasament utilizate de fonduri. Anul 2014 a consemnat, din acest punct de vedere, randamente mult mai mici decât în anii precedenţi. Indicele BET-XT al Bursei din Bucureşti a avut o creştere de doar 6,3%, în timp ce dobânda medie la depozite (altă formă de plasament utilizată de fonduri) s-a situat în jurul valorii de 3%. Inflaţia, pe de altă parte, a atins un nivel minim istoric anul trecut, cu o valoare de doar 0,83%, ceea ce face ca randamentul de 8,7% obţinut de fonduri să fie unul suficient de mare.

Valoarea conturilor a crescut și anul trecut

Activele administrate de fondurile de pensii se apropiau de 4,27 miliarde de euro la finele anului trecut, de asemenea în creștere față de precedentele 12 luni.

„La sfârşitul anului trecut, 6,29 milioane de participanţi erau înregistraţi în sistemul pensiilor aferente Pilonului II, în creştere cu 4,2% faţă de anul 2013. Contribuţia medie la nivelul participanţilor cu contribuţii în decembrie 2014 a fost de 89,41 lei, înregistrând un ritm anual de creştere de 11%. Valoarea medie a unui cont aferent Pilonului II pentru cei 3,19 milioane participanţi care au avut contribuţii lunare (în perioada mai 2008 – decembrie 2014) a fost de 4.479 lei (aproximativ 1.000 de euro), ceea ce înseamnă un avans anual de 34%“, arată Autoritatea de Supraveghere Financiară (ASF).

În 2014, peste 2,3 milioane de participanţi înregistrau sume în cont de până în 5.000 lei, 602.000 de persoane aveau sume cuprinse între între 5.000 şi 10.000 de lei, iar pentru aproximativ 309.000 de persoane valoarea depăşea 10.000 de lei.

În ce sunt investiți banii

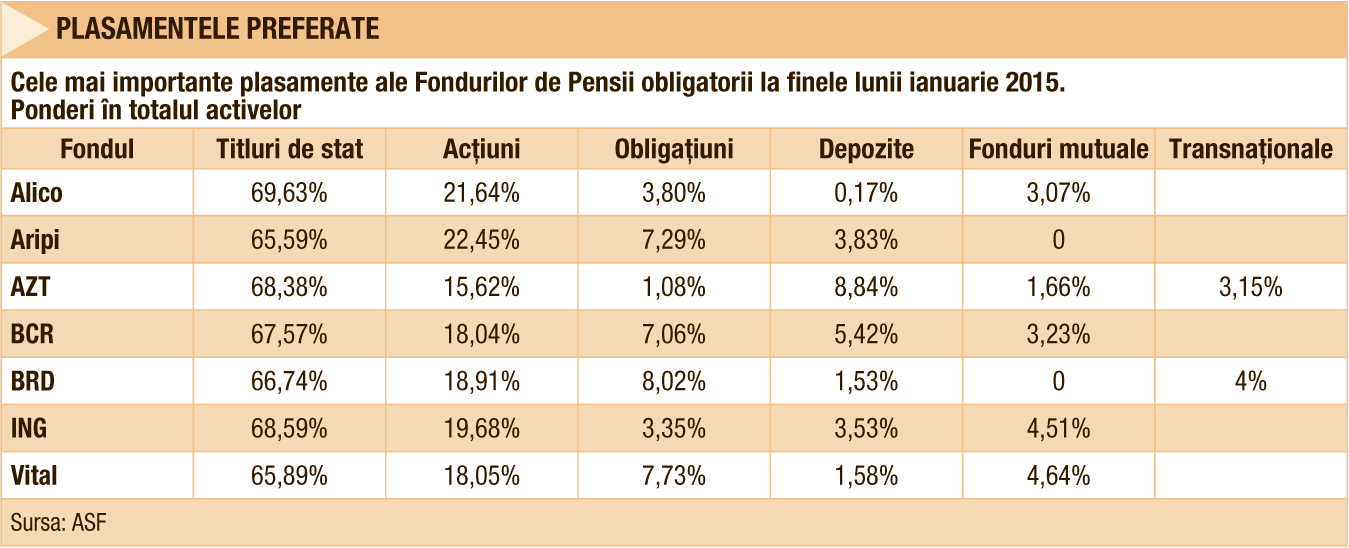

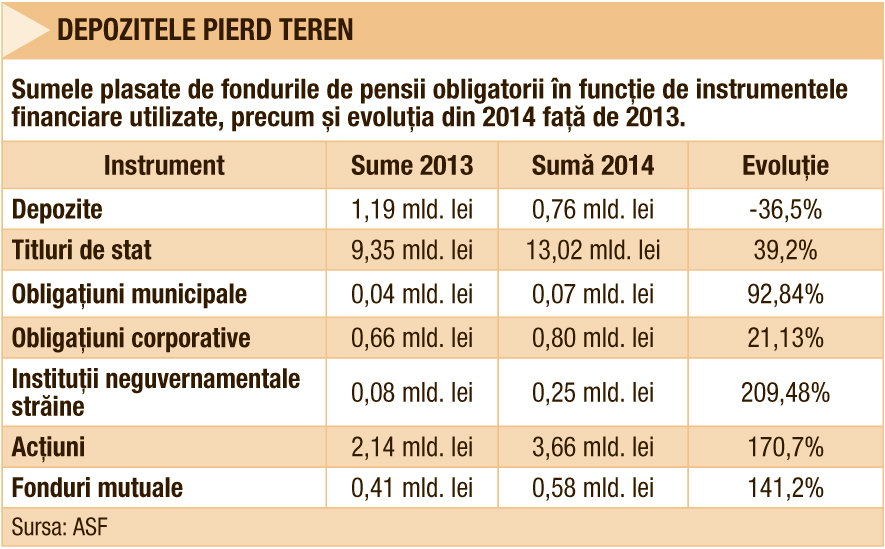

Contribuţiile plătite de salariaţii români către fondurile de pensii administrate privat se duc, într-o pondere de peste 68%, către titluri de stat, emise în principal de România, dar şi de alte ţări ale Uniunii Europene. La finele lunii ianuarie, doar 6,6% din plasamente mai mergeau spre depozite bancare, în timp ce peste 19% din active au fost plasate în acţiuni listate la Bursă.

„Într-o acţiune firească, justificată de scăderea substanţială a dobânzilor bancare în ultimul an de zile (o medie de sub 3% în 2014), fondurile au fugit de depozitele bancare, a căror pondere a scăzut cu peste 2 puncte procentuale faţă de ianuarie 2014, mergând mai ales către acţiunile listate la BVB, a căror pondere în totalul activelor a depășit 19%, faţă de sub 15,7% în ianuarie 2014. Fondurile mai ţin banii în obligaţiuni corporatiste, fonduri mutuale sau titluri emise de organizaţii transnaţionale, cum sunt Banca Europeană de Investiţii sau Banca Europeană pentru Reconstrucţie şi Dezvoltare.

Aceste forme de plasament sunt însă mai puţin importante. De altfel, un singur fond, AZT Viitorul Tău, acoperă întreaga gamă de plasamente acceptate de normele ASF. AZT are şi cea mai mică expunere pe acţiuni listate, ceea ce arată o prudenţă mai mare decât a celorlalţi administratori.

În prezent, trendul general este de creştere a expunerii pe acţiunile de la Bursă, în condiţiile în care randamentele obţinute astfel sunt, oricum, mai mari decât dobânzile băncilor sau câştigurile venite din obligaţiuni. De exemplu, în 2014, indicele BET al Bursei de Valori a crescut cu peste 12%, de mai bine de patru ori cât dobânzile medii. Cele mai active pe Bursă sunt fondurile Alico şi Aripi, care au sărit deja de vechiul prag de 20%.

Încă ne bazăm pe stat, dar privaţii pot face diferența

Peste 86% dintre români nu pun bani deoparte pentru bătrâneţe altfel decât prin intermediul pensiei private, arată un sondaj prezentat de ING Pensii. Peste 60% dintre aceştia spun că nu economisesc pentru că veniturile actuale nu le permit, în timp ce 23% nici măcar nu şi-au propus să pună bani deoparte. Unul din doi respondenţi în studiul ING Pensii spun că altcineva este responsabil pentru a le asigura veniturile la bătrânețe. Vestea proastă este că atunci când cei care aşteaptă ajutor de la alţii vor fi în această situaţie, povara populaţiei ocupate va fi cu mult mai mare decât în prezent.

Astfel, studiul ING Pensii arată că, în 2042, un român care munceşte va trebui să susţină 2,5 pensionari, faţă de doar 1,3 la finele lui 2013. În acelaşi an, adică peste 30 de ani, rata de înlocuire a salariului cu pensia va fi 32%. Pensia de stat va acoperi 16% din valoarea salariului, iar pilonul II circa 10% din valoarea medie a salariului, spune Marius Popescu, membru în CA al ING Pensii.

„Concluzia este că va trebui să economisim suplimentar. Orice metodă este bună, fie că este depozit bancar sau pensie privată facultativă. Cealaltă variantă este să muncim mai mult. Peste 30 de ani cred că ne vom bea cafeaua la servici“, spune Popescu.

Studiul a fost realizat de firma de cercetare de piaţă Ipsos Research şi a fost desfășurat în mediul online, pe un eșantion de 1.000 de persoane, reprezentativ la nivel urban pentru populația cu vârste între 18 și 45 de ani, care îndeplinește criteriile de eligibilitate legale pentru a deține o pensie administrată privat.