În prezent, România se află pe primele locuri în Europa în ceea ce priveşte nivelul real de taxare a salariilor care este în acest an de 47,6%, fiind comparabil cu cel din state precum Finlanda (47,37%), Olanda (46,24%) sau Slovacia (46,5%). Astfel spus un român care se angajează pe data de 01 ianuarie trebuie să muncească în program de lucru normal până la data de 23 iunie a aceluiași an, pentru a își acoperi toate taxele și impozitele directe sau indirecte legate de salariul pe care îl primește.

CITIȚI ȘI:

Avem un sistem ineficient de taxare pe muncă. Cum îl putem schimba?

Cum ar trebui să arate un sistem sănătos de taxare a muncii în România?

Taxarea excesivă îngreunează crearea de noi locuri de muncă

La nivel european s-a constatat o creștere a nivelului mediu de taxare a muncii de la 45,06% în 2013 la 45,27% în 2014 urmată de o ușoară descreștere în cursul acestui an, până la nivelul de 45,19%. Raportat la nivelul anului 2010 rămâne o creștere de 1,2%, creștere datorată în special așa ziselor taxe ascunse cum ar fi Taxa pe Valoare Adăugată (TVA) care a crescut astfel în peste 20 de țări din cele 28 ale Uniunii Europene, afectând considerabil povara fiscală. O altă cauză o reprezintă și creșterea procentului de persoane care nu sunt incluse în forța de muncă cu 0,3% la 54,6% din totalul populației.

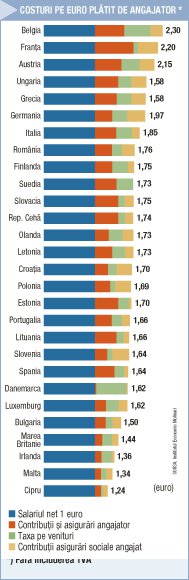

Nivelul de taxare a muncii, calculat ca raport între suma netă încasată de salariat şi cheltuiala suportată de angajator este foarte ridicat şi structurat într-un mod complet atipic – cu un prag de intrare abrupt pentru veniturile mici, apoi o curbă mai degrabă plată pentru cele medii şi o pantă de-a dreptul regresivă pentru cele mari. Raportat la nivelul Uniunii Europene observăm că România se află pe locul 8 din 28 în ce privește costul raport la fiecare 1 euro net plătit angajaților respectiv, 1,76 euro. Acest fapt vine astfel să confirme că îngrijorarea antreprenorilor români, referitoare la nivelul de taxare a forței de muncă, este justificată.

Ultimele politici guvernamentale au început însă să creeze cadrul pentru scăderea poverii fiscale în ansamblul ei, schimbându-se un pic structura cheltuielilor, a deducerilor si mărindu-se masa de contribuabili a căror venituri sunt asimilate veniturilor salariale.

Astfel că dacă impozitul pe salarii rămâne la nivelul de 16% se modifică în schimb deducerile personale pentru persoanele care au un venit lunar brut de până la 1.500 lei după cum urmează:

– pentru contribuabilii care nu au persoane în întreținere – 300 lei;

– pentru contribuabilii care au o persoană în întreținere – 400 lei;

– pentru contribuabilii care au două persoane în întreținere – 500 lei;

– pentru contribuabilii care au trei persoane în întreținere – 600 lei;

– pentru contribuabilii care au patru sau mai multe persoane în întreținere – 800 lei.

Pentru contribuabilii care realizează venituri brute lunare din salarii cuprinse între 1.501 lei și 3.000 lei, inclusiv, deducerile personale sunt degresive față de cele de mai sus și se vor stabili prin ordin al ministrului finanțelor publice.

Totodată nu trebuie neglijată nici scăderea TVA-ului, de la 24% la 9%, pentru alimente și unele băuturi, începând cu 1 iunie 2015, preconizata scădere a TVA-ului standard de la 24% la 20% și la 19% dupa 1 ianuarie 2017.

De asemenea, pentru microîntreprinderi se va introduce un nou sistem de cote de impozitare diferențiate, în funcție de numărul de salariați, intre 1% și 3%, după cum urmează:

– 1% pentru microîntreprinderile care au peste 2 salariați, inclusiv;

– 2% pentru microîntreprinderile care au un salariat;

– 3% pentru microîntreprinderile care nu au salariați.

Prin urmare putem spune că perspectivele sunt pozitive sub aspectul impozitării muncii salariale în România și să sperăm că noul guvern va găsi resursele necesare pentru relaxarea pregătită de guvernul demisionar.

CITIȚI ȘI:

Avem un sistem ineficient de taxare pe muncă. Cum îl putem schimba?

Cum ar trebui să arate un sistem sănătos de taxare a muncii în România?