Statul român se pregăteşte să facă un pas pe care l-a tergiversat ani buni până acum: listarea la bursă a obligaţiunilor guvernamentale. Suficient de târziu, însă, încât să constatăm cu tristeţe că ne-au luat-o alţii înainte chiar şi la acest capitol.

„Bursa este pregătită pentru titlurile de stat, au fost făcute şi ultimele reglaje“, afirmă directorul general al BVB, Stere Farmache, precizând că o astfel de iniţiativă din partea statului nu poate decât să îl bucure.

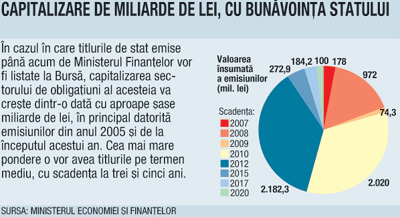

Totuşi, este greu de crezut că efectul listării acestora va fi de la început spectaculos. „Nu prea avem ce lista“, ne readuce cu picioarele pe pământ Ionuţ Dumitru, şeful departamentului Treasury Research din cadrul Raiffeisen Bank. „Emisiunile sunt destul de mici, şi de obicei au loc patru-cinci tranzacţii pe zi. Atunci când sunt emisiuni noi, cei care cumpără sunt de cele mai multe ori societăţi de asigurări sau alţi investitori interesaţi să ţină titlurile în portofoliu, şi nu să le tranzacţioneze“, spune el. Analistul de la Raiffeisen Bank se aşteaptă însă ca pe viitor lucrurile să se schimbe, şi statul să emită din ce în ce mai multe obligaţiuni, pentru a finanţa deficitul bugetar în creştere. Mai ales în condiţiile în care datoria publică rămâne destul de scăzută, la circa 12% din produsul intern brut.

Dacă la noi lucrurile sunt la început, în alte ţări din regiune există deja o piaţă puternică a titlurilor de stat. În Polonia, ţara cu cea mai mare piaţă de capital din centrul şi estul Europei, valoarea totală a emisiunilor de obligaţiuni cotate la bursă se apropie de 100 de miliarde de euro, iar dintre acestea cea mai mare parte sunt obligaţiuni emise de guvernul polonez. Această situaţie a dus şi la apariţia tranzacţiilor cu obligaţiuni, în valoare de peste 1,4 miliarde de euro pe parcursul anului 2006.

Deocamdată, piaţa care însumează cea mai mare valoare a obligaţiunilor listate emise în lei este cea din Luxemburg, şi nu cea de la Bucureşti. Perioada foarte lungă în care Ministerul Finanţelor nu a mai emis titluri de stat a făcut ca alte instituţii să îi ia locul, cu destul de mult succes. Printre emitenţii de obligaţiuni în lei care au ales Luxemburgul, se numără Alpha Credit, Bank Austria Creditanstalt, EFG Hellas, Erste Bank şi chiar BRD Groupe Société Générale.

Bomboana pe colivă este însă faptul că, chiar dacă va lista obligaţiuni guvernamentale la BVB, statul român nu va realiza în acest fel vreo premieră. Prima ţară care a listat la bursă (tot în Luxemburg) obligaţiuni de stat emise în lei este Austria, în aprilie 2006, cu scadenţa la doi ani şi dobânda de 5,75%.

Emisiuni mai mari

«Este de aşteptat ca Ministerul Finanţelor să emită din ce în ce mai multe titluri de stat. Deficitul bugetar este în creştere, şi este de aşteptat să continue să crească, iar datoria publică este încă mică, în jurul a 12% din PIB.»

Ionuţ Dumitru, şeful departamentului Treasury Research, Raiffeisen Bank