Aproape că nu este zi în care să nu auzim că o rețea de evazioniști, care a păgubit bugetul de stat cu multe milioane, a fost descoperită de autorități. Deși mai puțin spectaculoase, actele de evaziune fiscală comise de micii afaceriști (din lăcomie sau pur și simplu pentru a-și menține business-ul pe linia de plutire) sunt mult mai des întâlnite și, nu de puține ori, uimesc prin ingeniozitate.

Alex, patronul unei vulcanizări de la marginea Bucureștiului, emite bonuri fiscale fiecărui client, de teamă să nu fie reclamat la ANAF. Ce nu știu clienții săi este că acesta are două case de marcat, una înregistrată la Fisc și una ”fantomă”, și că cele mai multe bonuri sunt eliberate de cea de-a doua. ”Desigur că în cazul unui control o pot ascunde imediat pe cea falsă. Iar bonurile emise de ea nu pot face legătura cu mine în niciun fel, întrucât conțin date fictive. Singurul risc este ca un inspector să vină incognito, să primescă un bon fals și să-și dea seama de schemă”, povestește el.

O altă afacere din Capitală, o altă abordare: „La noi e flux continuu de clienți. La fiecare se bate suma în casa de marcat, dar după ce încasăm banii și dăm restul. În cele mai multe cazuri, clientul pleacă înainte să apucăm să terminăm procedura, așa că o anulăm”, povestește Gabriela T., vânzătoare la o covrigărie și gogoșerie din zona Rahova.

Rețete de fentat Fiscul

La un restaurant din Sibiu situat chiar în centrul orașului, clienții primesc o ”notă informativă de plată” și intră în posesia bonului fiscal doar dacă îl cer în mod explicit. ”Mi se pare absolută nesimțire ce fac. Restaurantul e plin de clienți aproape în fiecare zi și are prețuri peste medie. Deci ar trebui să câștige oricum o grămadă de bani. Din păcate, nici măcar pe ce declară nu plătesc impozit: i-am verificat de curiozitate pe site-ul Ministerului Finanțelor și în 2015 au fost pe pierdere”, spune Dragoș, un client nemulțumit.

Metoda nu este nici nouă nici rară. Din contră, sunt puține localurile care nu o practică măcar din când în când. ”În cele care sunt deschise noaptea bonurile fiscale sunt o raritate. Se emit bonuri nefiscale, note informative sau pur și simplu nu se bate nimic în casă. La fel cum se întâmplă în barurile sau restaurantele situate în zone greu accesibile (la țară, în zonele de munte sau în Deltă), unde inspectorii anti-fraudă ajung greu”, dezvăluie un angajat al ANAF.

Buticari vs. ANAF

Pentru patronul unui mic magazin, cel mai comod este să se aprovizioneze de la distribuitori: îi aduc marfa până la ușă și de multe ori sunt înțelegători și acceptă amânări la plată. Doar că firmele de distribuție emit facturi, iar produsele trebuie înregistrate în contabilitate. Pentru cine vrea să aibă o afacere 100% legală, nimic neobișnuit. Pentru cine vrea să plătească impozite mai mici, soluția (practicată, se pare, pe scară destul de largă) este ca o parte din mărfuri să fie cumpărate de la distribuitori, în timp ce altele perfect identice să fie achiziționate pe persoană fizică de la supermarket, hipermarket sau cash&carry și apoi vândute la grămadă cu cele înregistrate legal. Evident că, pentru a preîntâmpina probleme de ordin fiscal, produsele introduse în circuit ”la negru” trebuie vândute pe cât se poate fără bon fiscal, căci altfel s-ar putea să apară diferențe majore în bilanț.

”Unii merg la risc și mizează pe faptul că șansele unui control sunt destul de mici sau că echipa de la ANAF nu se va apuca să numere pachetele de cafea sau sticlele de suc. Alții, însă, sunt mai precauți și calculează mereu astfel încât să nu aibă în inventar mai multă marfă decât în facturi”, explică proprietarul unui magazin de proximitate din Dolj.

Economia paralelă

Mai simplu este să scapi de plata impozitelor atunci când obții venituri din vânzarea produselor proprii. Dan T. este din Bistrița-Năsăud și face anual circa 500 de litri de palincă. Vreo 90% din producție o vinde prin intermediul rudelor și cunoscuților cu 25-30 de lei pe litru. Legal ar trebui să declare ce produce și ce încasează și să plătească accize și impozit pe venit. Dar statul nu știe nimic despre mica lui afacere și nici n-o să afle, speră el. ”Nu am bani, în total din pensia mea și salariul soției abia ajungem la 2.000 de lei pe lună. În fiecare an palinca mă ajută să acopăr cheltuieli neprevăzute și, din 2014, îmi permite să-mi țin fata la facultate în București”, explică el. Ca Dan mai sunt în România poate milioane de oameni care vând la negru fructe, legume, cereale sau băuturi produse în gospodăriile proprii fără să-și declare veniturile suplimentare.

O altă categorie de mici evazioniști care reușesc să scape destul de ușor de ANAF sunt cei care închiriază imobile unor persoane fizice. Dacă nu-și înregistrează contractul la Fisc și nu-i pârăște nimeni, aceștia reușesc să scape de plata impozitelor. Unii din ei, care dețin mai multe locuințe, fac adevărate afaceri din închirierea la negru. În alte situații, însă, este vorba de 100-200 de euro pe lună care le rotunjesc veniturile modeste.

Dispute la nivel înalt

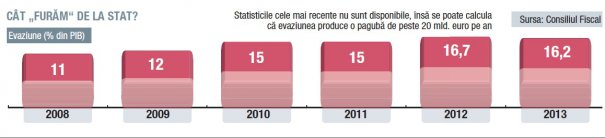

Se estimează că în România evaziunea fiscală face anual pagube cuprinse între 17 şi 51 de miliarde de euro. Doar evaziunea la TVA a fost estimată de Consiliul Fiscal la 18% din PIB (respectiv aproape 30 de miliarde de euro). La nivel european, România este lideră la acest capitol, cu doar 63% din taxele pe valoare adăugată colectate de ANAF (media la nivelul UE este de 86%).

Nu se știe exact cât cântărește mica evaziune în cifrele de mai sus, însă, aparent, deși fenomenul este foarte răspândit, impactul lui este mai mic decât al marilor evazioniști. Asta a și dus, în 2015, la contre între ANAF, care începuse o cruciadă împotriva micilor comercianți, în cadrul căreia fuseseră închise numeroase magazine sau localuri și fuseseră aplicate amenzi de milioane de lei, și președintele Klaus Iohannis. Acesta din urmă sugerase că poate ANAF ar trebui să se focuseze mai mult pe rețelele de criminalitate fiscală. ”De când sunt la conducerea ANAF, combaterea marii evaziuni a fost şi este prioritate de gradul zero. Mica evaziune este însă un flagel la fel de periculos, tratat cu seriozitate în orice ţară civilizată. Iar ANAF exact asta face”, a spus preşedintele ANAF de la acea vreme, Gelu Diaconu.

Între abuz și supraviețuire

Viziunea lui Diaconu nu a fost împărtășită, se pare, de cabinetul tehnocrat. În ultimul an pare să se fi înregistrat o slăbire a presiunii asupra micilor evazioniști. În plus, în luna noiembrie a anului care de-abia s-a încheiat s-a descoperit că Guvernul pregătea un act normativ prin care evazioniștii care au creat o pagubă de maxim 50.000 de lei și au plătit prejudiciul creat până la primul termen de judecată să nu mai fie incriminați penal. ”Este vizată corelarea unor prevederi din Legea evaziunii fiscale cu Codul Penal, Codul de Procedură Penală şi Codul de Procedură Fiscală”, a explicat la acea dată ministrul Finanțelor, Anca Dragu. Ea a mai precizat că o persoană poate beneficia de acest tip de clemenţă doar o dată la cinci ani.

De ce s-au gândit autoritățile la o astfel de măsură? Dragu a dezvăluit că ea are drept ca scop eficientizarea combaterii evaziunii, în condiţiile în care dosarele de mică evaziune consumă prea multe resurse din partea statului în raport cu beneficiile obţinute. ”Peste 50% din dosare au ca prejudiciu sume foarte mici, totalizând cam 1% din totalul prejudiciilor. Asta înseamnă o ineficienţă foarte mare pentru toate instituţiile implicate în combaterea fenomenului”, a arătat ea.

Până la urmă, de ce are loc mica evaziune? Este vorba de exploatarea incapacității statului sau pur și simplu de o necesitate? ”Și una și alta. În unele situații este vorba pur și simplu de dorința de a face și mai mulți bani. În altele, cum sunt micii agricultori, pensionjarii care își închiriază o parte din casă, patronii de magazine și cârciumi de prin satele depopulate din Moldova și Bărăgan, evaziunea este de multe ori cea care face permite obținerea unui venit la limita decenței”, explică un angajat al ANAF.

Cu alte cuvinte, atâta vreme cât veniturile nu vor crește suficient încât să asigure un trai decent chiar și după plata taxelor, majoritatea românilor vor fi tentați să evite pe cât se poate Fiscul. Pe de altă parte, dacă li se va permite, destui o vor face și atunci când câștigurile le vor fi mult peste medie.

51 de miliarde de euro. Acesta este nivelul maxim la care a fost estimată valoarea anuală totală a evaziunii fiscale în România. Evaluările mai optimiste pomenesc de ”doar” 17 miliarde de euro pe an pierdute de buget din cauza celor care reușesc să fenteze plata taxelor și a impozitelor

50.000 de lei era valoarea maximă a prejudiciului creat prin evaziune pentru care vechiul Guvern vroia să elimine răspunderea penală în cazul în care paguba (inclusiv dobânzi și penalități) era achitată până la primul termen de judecată. Deocamdată, decizia nu a fost adoptată și e posibil să nu se concretizeze