Veştile rele din sistemul bancar vin în lanţ. Trei ani de pierdere consecutivă semnalează o problemă gravă pentru orice piaţă. Ca şi când imposibilitatea redresării afacerilor o perioadă atât de îndelungată nu ar fi fost suficientă, pierderile au atins, în 2012, şi un nivel record – 2,1 mld. lei, de trei ori mai mare decât în 2011, iar rentabilitatea capitalului este negativă.

Situaţia devine şi mai serioasă în condiţiile în care grosul pierderilor (aproape trei sferturi din pierderea agregată) provine de la cei mai mari jucători – BCR şi BRD, băncile-etalon ale pieţei locale, care reuşiseră să se menţină până acum pe profit. BCR a raportat, în premieră de la începutul crizei, pierderi de 1,2 miliarde de lei, iar BRD un rezultat negativ de 332 mil. lei. Ambele bănci au fost nevoite să constituie provizioane uriaşe pentru creditele neperformante, dar şi pentru fraudele constatate la acordarea de împrumuturi, şi să reevalueze garanţii. Seria pierderilor anunţate în sistem este abia la început, mai multe bănci urmând să facă publice rezultate negative în lunile următoare: Volksbank, dar şi majoritatea băncilor greceşti. Pierderi pe care rezultatele pozitive de la bănci precum Transilvania, Raiffeisen sau Unicredit nu le vor putea compensa.

Scheletele din dulap

Problema este că, în sistem, „curăţenia“ în bilanţuri este departe de a se fi încheiat, iar scheletele rămase în dulapurile bancherilor pot furniza veşti proaste şi în viitor. „Provizionarea creditelor neperformante, principalele vinovate pentru pierderile din sistemul bancar, e departe a fi încheiată“, crede analistul financiar Matei Păun. „O parte au fost provizionate, o parte au fost mutate prin artificii contabile pe SPV-uri, iar altele au fost acoperite prin neevaluarea garanțiilor ipotecare mai vechi“, spune Păun, adăugând că băncile ar trebui să treacă la executarea tuturor creditelor neperformante, chiar dacă ar câştiga doar 10-20 de cenți la un euro acordat credit. Până acum, s-au ferit de executări silite masive, pentru a nu cauza chiar ei scăderea preţului imobilelor, care le poate afecta bilanţurile.

Radu Crăciun, director financiar şi de investiții al Eureko, crede că nici evaluarea garanţiilor ipotecare la valoarea de piață nu a fost încă actualizată: „Băncile au tot amânat momentul adevărului până acum, iar 2013 va fi, probabil, ultimul an de restructurare și curățare a bilanțurilor“. Reevaluarea tuturor garanţiilor la valori actuale, inclusiv pentru creditele plătite la timp de clienţi, ar crea probleme suplimentare bancherilor: multe împrumuturi s-au acordat în anii de vârf ai pieţei imobiliare, când preţul apartamentelor era şi de două ori mai mare decât acum. Un proiect al BNR ar putea impune reevaluarea garanţiilor acceptate la împrumuturi de două ori pe an.

Cu întârziere s-au pornit şi măsurile de restructurare internă. Soluţii pe care bancherii le recomandă clienţilor în criză au fost amânate mult timp în ograda proprie. În condiţiile în care pentru fiecare salariat sistemul a contabilizat o pierdere medie de peste 8.000 de euro, anul trecut salariul mediu în bănci nu s-a diminuat cu mai mult de 3%, numărul de salariaţi nu a scăzut decât cu 6%, iar reţelele teritoriale s-au restrâns cu doar 5,3%. BCR este singura instituţie care a anunţat disponibilizări colective importante (1.600 de salariaţi anul acesta), în timp ce BRD, banca la care lucrează acum cei mai mulţi oameni (circa 8.000), şi-a redus personalul anul trecut cu doar 260 de salariaţi.

Pentru întregul sistem, sindicatele vorbesc de concedieri care vor afecta anul acesta 10.000 de persoane, mai mari decât în toţi anii de criză de până acum. Alături de reducerea reţelelor teritoriale, măsura are riscurile ei, pentru că limitează posibilitatea creşterii activităţii în viitor.

Plătesc acţionarii, dar şi clienţii

Afectați de pierderile din sistemul bancar nu sunt doar acţionarii, care, după ce au încurajat în anii de vârf exuberanţa creditării şi lupta pentru cote de piaţă, s-au văzut nevoiţi să aducă bani pentru majorarea capitalurilor şi să renunţe la dividende, ci şi clienţii corecţi. Aceştia din urmă decontează deja, prin comisioanele mai mari şi marjele crescute de dobândă, factura fraudei (care, potrivit Parchetului, a cuprins 80% din sistem, fiind estimată la 180 milioane de euro) şi a creditelor neperformante (peste 18% din totalul împrumuturilor, pentru care băncile au blocat provizioane de 7 mld. euro).

Veniturile din comisioane au crescut anul trecut chiar şi la bănci care au cunoscut scăderi ale activelor, iar diferenţialul de dobândă (între dobânda la credite şi cea la depozite) a depăşit 5 puncte procentuale în decembrie 2012, cea mai mare din regiune. Pentru creditele şi depozitele în sold spredul a trecut chiar de 6%, iar o mare parte din această marjă de câştig e impusă clienţilor pentru a acoperi pierderile cauzate de greşelile din trecut.

Măsurile de restructurare vor afecta şi clienţii care vor avea nevoie în viitor de credite, aceştia concurând, în plus, pentru finanţări şi cu statul care se împrumută masiv. „Când ai miliarde de euro credite neperformante, nu te mai gândești să dai alte credite sau să crești“, spune Matei Păun. „La ora actuală, întreaga activitate bancară e repoziționată pe comisioane, dar asta este o înțelegere primitivă a activității bancare. Rolul ei este de a finanța. Acum, sistemul pare să funcţioneze ca o căpușă asupra economiei“, spune Păun. „Sunt convins că băncile vor merge spre obținerea de venituri din comisioane, în defavoarea creditării“, spune şi Radu Crăciun. În opinia Oanei Petrescu, partener Deloitte, băncile vor căuta maximizarea rentabilității, iar trecerea la regulamentul Basel III, ar putea scumpi creditele.

Veşti proaste pentru economie

Restructurarea sistemului bancar va contribui la scădea cererii agregate, cu impact asupra creşterii economice, spune Câţu. „Dacă cifrele care se vehiculează acum se adeveresc, iar în cazul bancherilor vorbim de salarii peste medie, șocul pentru economie va fi puternic: atât la nivelul puterii de cumpărare, cât și la nivelul colectării impozitelor la buget“, precizează Câțu, adăugând că va fi obturat şi canalul de transmisie al politicii monetare a BNR, iar banii nu vor mai ajunge în economia reală. Potrivit Oanei Petrescu, de la Deloitte, creditarea va fi inhibată şi de noile reglementări care limitează împrumuturile în valută, de noile cerinţe de adecvare a capitalurilor, de economisirea internă scăzută şi de dependenţa de capitalul străin. „În acest context, nu ne putem aștepta ca în următorii unul sau doi ani să avem o creștere economică prea puternică susținută de sistemul bancar“, spune Petrescu.

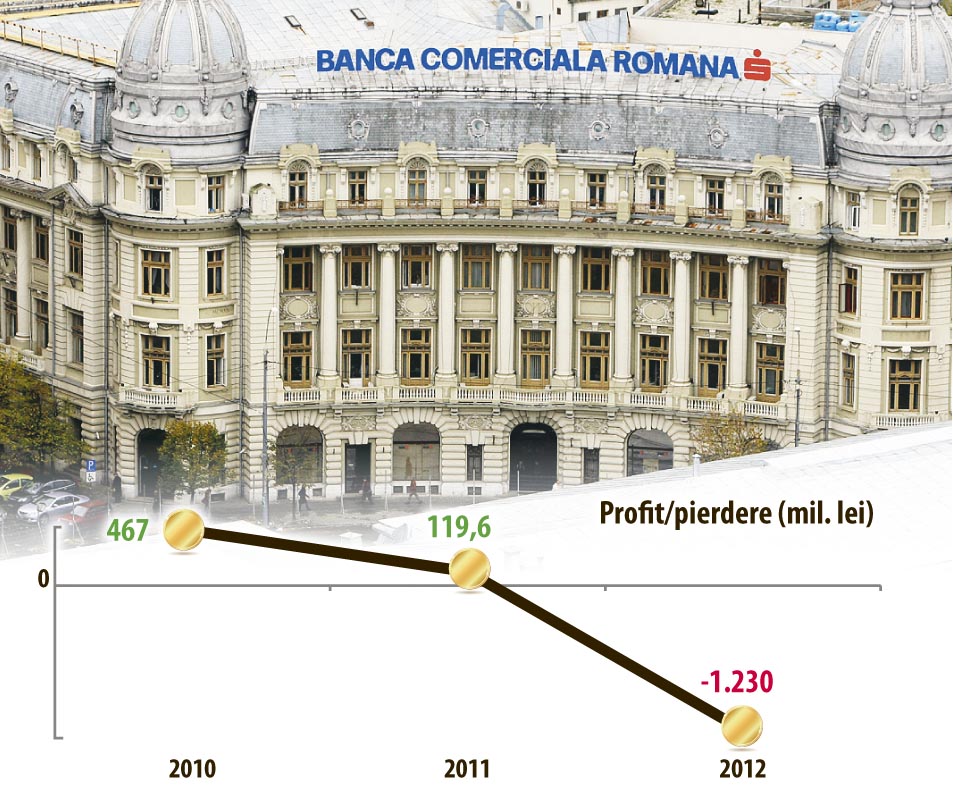

Liderul pieţei, campionul pierderilor

Un leu din cinci împrumutaţi de BCR este credit neperformant. O rată de neperformanţă atât de mare, mult peste media de 18% a sistemului bancar, arată că activele celei mai mari bănci din sistem au probleme serioase de sănătate. BCR a trebuit să majoreze anul trecut provizioanele cu peste 68%, la 3,62 miliarde de lei (peste 813 mil. euro), nivel care a transformat rezultatul operaţional pozitiv (2,35 mld. lei) într-o pierdere uriaşă: 1,23 miliarde de lei, mai mult de jumătate din pierderea agregată a întregului sistem bancar. În urmă cu un an, conducerea BCR bugetase pentru 2012 un profit de peste 500 milioane de lei, planuri aruncate în aer de explozia creditelor neperformante.

Cea mai mare bancă din ţară a pierdut anul trecut cotă de piaţă, coborând sub 20%, cu active de 70,6 miliarde de lei. Venitul operaţional a scăzut cu 2,2%, până la 4,04 miliarde de lei, în timp ce cheltuielile s-au diminuat cu doar 0,8%, la 1,68 miliarde de lei. Declinul este pus de conducerea băncii pe seama cererii slabe pentru credite de consum şi a nivelului redus al creditelor de investiţii şi de capital pentru companii, care au subţiat cu 7,6% venitul net din dobânzi. BCR a încasat însă comisioane totale mai mari cu 9,4%, graţie volumelor ridicate de tranzacţionare. Raportul cost-venit a crescut uşor faţă de 2011, până la 41,6%, sub cel înregistrat de principalul competitor, BRD.

Creditele acordate clienţilor s-a redus uşor, cu 0,2%, până la 53,2 miliarde de lei, în timp ce soldul depozitelor a scăzut cu 4,5%, respectiv 1,8 miliarde de lei, până la 37,87 miliarde de lei. Rata de solvabilitate a băncii s-a menţinut peste nivelul minim cerut de BNR (10%), fiind de 12,4% în decembrie 2012, iar rata capitalului de rang 1 şi 2 la 18,6%.

Conducerea băncii speră ca BCR să revină pe profit anul acesta, după ce va fi încheiat unul dintre cele mai ample procese de restructurare din sistemul bancar. Costurile restructurării din 2012, inclusiv cele anticipate pentru 2013, au fost acoperite de economiile făcute cu cheltuielile de personal, chirii, consultanţă şi marketing. În 2013, BCR va reduce personalul cu 1.600 de angajaţi, numărul total de salariaţi urmând să coboare sub 6.000, şi va reduce reţeaua teritorială, care are acum circa 600 de unități.

Andreas Treichl, CEO al Erste Group, acţionarul majoritar al BCR, a declarat că în trimestrul al patrulea din 2014 au fost contabilizate costuri de 22,2 mil. euro pentru restructurarea BCR, inclusiv în avans pentru măsurile ce vor fi luate anul acesta, fapt care a contribuit la pierderea excepţională din 2012, dar care va degreva bilanţul din 2013. Oficialul Erste crede că anul acesta costul riscului se va reduce şi speră că reluarea investiţiilor publice pentru marile proiecte de infrastructură va stimula creşterea economiei şi va contribui la revenirea băncii pe profit.

Reţeta profitabilităţii-record din trecut a expirat

Cea mai profitabilă bancă în primii ani de criză a trecut anul acesta pe pierdere, şi-a văzut erodată în continuare cota de piaţă şi a schimbat de două ori conducerea la vârf. BRD-Groupe Société Générale a încheiat anul 2012 cu pierderi de 332 milioane de lei, după profituri de peste 460 milioane de lei în anul anterior şi peste 1,3 miliarde de lei în anul de vârf 2008. Activele bilanţiere nu au depăşit 48 miliarde de lei, nivel care i-a asigurat o cotă de piaţă doar cu puţin mai mare de 13% faţă de 14% în 2009.

Împrumuturile neperformante, acordate în perioada de entuziasm a creditării dinainte de criză, au explodat şi în bilanţul celui de-al doilea jucător din piaţa bancară. Anul trecut, BRD a început să provizioneze mare parte din creditele cu probleme. Impactul asupra rezultatelor financiare s-a văzut încă din trimestrul trei, când banca a anunţat în premieră pierdere (29 mil. lei), după o majorare cu 60% a cheltuielilor cu provizioanele, până la 1,16 mld. lei.

Rezultatele au continuat să se deterioreze în ultimul trimestru, banca fiind afectată şi de arestările din scandalul dosarelor de fraudă bancară. În decembrie, a fost arestat evaluatorul din „Dosarul Creştin“ şi doi şefi de sucursale BRD – cazul creditelor de 70 mil. euro acordate de BRD, în 2009, oamenilor de afaceri piteşteni – după ce în noiembrie fusese reţinut pentru 24 de ore şi vicepreşedintele băncii, cercetat într-un alt dosar de fraudă în care au fost implicate mai multe bănci.

Venitul net bancar al băncii a scăzut anul trecut cu 6,1%, sub 3 miliarde de lei, iar cheltuielile operaţionale au fost ajustate cu 2,4%. Creditele acordate clienţilor au continuat să crească atât pentru populaţie (+2,4%), cât şi pentru companii (+2,5%), iar rata de neperformanţă a împrumuturilor a depăşit 20%, faţă de 16,7% în anul anterior. Solvabilitatea rămâne la un nivel solid, de 13,8%, peste cerinţele minime de 10% din România.

BRD este în prezent banca la care lucrează cei mai mulţi oameni (circa 8.000). Anul trecut, personalul s-a redus cu doar 260 de salariaţi (cheltuielile cu personalul au scăzut cu 5% şi prin reducerea salariilor), iar anul acesta, potrivit noului preşedinte, Philippe Lhotte, reducerea va fi şi mai puţin importantă. „În prezent, nu avem în derulare acţiuni de concedieri colective şi nu intenţionăm să iniţiem astfel de acţiuni în viitorul apropiat“, spune Adela Jansen, director executiv de resurse umane al băncii, precizând că nici în contractul colectiv de muncă în vigoare nu sunt prevăzute alte condiţii referitoare la concedierile colective în afara celor din Codul muncii. Contractul expiră însă în curând, banca urmând să discute cu sindicatele condiţiile unuia nou.

Francezii nu s-au grăbit să facă reduceri mari nici în reţeaua de sucursale. Cu 900 de unităţi, BRD are o reţea teritorială mult mai mare decât cea a liderului pieţei, BCR, care a coborât spre 600 de unităţi.

Restructurare în paşi mărunţi

- 4.000 de salariaţi au dispărut din sistemul bancar în 2012, din care doar 579 din centralele băncilor. Băncile intrau în noul an cu 61.769 salariaţi, în scădere cu 6% faţă de anul precedent.

- 104 lei este suma pe care au pierdut-o anul trecut salariaţii băncilor din salariul mediu net, scăderea faţă de decembrie 2011 fiind de doar 2,6%. În decembrie 2012, salariul mediu net în sistemul bancar ajunsese la 3.899 lei.

- 323 unităţi bancare au închis porţile în 2012, ceea ce corespunde unei reduceri a reţelei teritoriale cu 5,3%, până la 3.723 unităţi.

- 8.100 euro sau 34.300 lei este pierderea medie per angajat contabilizată de bănci în 2012, nivel care arată că reducerea de personal operată până acum este insuficientă

Bomba neperformantelor în 2012

- +33% este avansul creditelor restante totale, care a ajuns în 2012 la 28,2 mld. lei (6,3 mld. euro)

- +41% este nivelul cu care au avansat restanţele firmelor, acestea fiind vinovate şi pentru trei sferturi din restanţele totale la împrumuturi – 21,3 mld. lei (4,8 mld. euro)

- +16,6% este creşterea restanţelor populaţiei la credite, până la 6,87 mld. lei (1,54 mld euro)

- 7 mld. euro a trebuit să blocheze băncile în provizioane la finele anului trecut (pe standarde internaţionale IFRS). Pe standarde româneşti (RAS), nivelul provizioanelor era de 8,8 mld. euro, în creştere cu 27% faţă de finele lui 2011.

- -5,4% este rentabilitatea negativă a capitalului (ROE) înregistrată anul trecut în sistemul bancar

- 18,2% a fost rata de neperformanţă a creditelor (ponderea creditelor pierdere în total credite şi dobânzi la credite)

- 29,9% a fost rata riscului de credit care ia în considerare, pe lângă împrumuturile înregistrate ca pierdere, şi creditele clasificate „îndoielnic“ plus dobânzile acestora