Peste toate acestea, instanţele au început să judece litigiile pe clauze abuzive, care ar putea aduce, şi ele, alte pierderi de sute de milioane de euro pentru unele instituţii bancare.

Băncile au redus considerabil rata creditelor neperformante, de la 22% în 2013, la 14% în 2014. Această îmbunătăţire a indicatorului nu semnalează, însă, un comportament la plată mai bun al debitorilor. În fapt, bancherii au fost împinşi de Banca Naţională a României (BNR) să recunoască pierderile, să facă provizioane şi să scoată din bilanţuri pachete importante de credite neperformante, după mai mulţi ani în care instituţia din Strada Doamnei s-a arătat maleabilă faţă de politica relaxată de provizionare şi evaluare a garanţiilor practicată de bancheri.

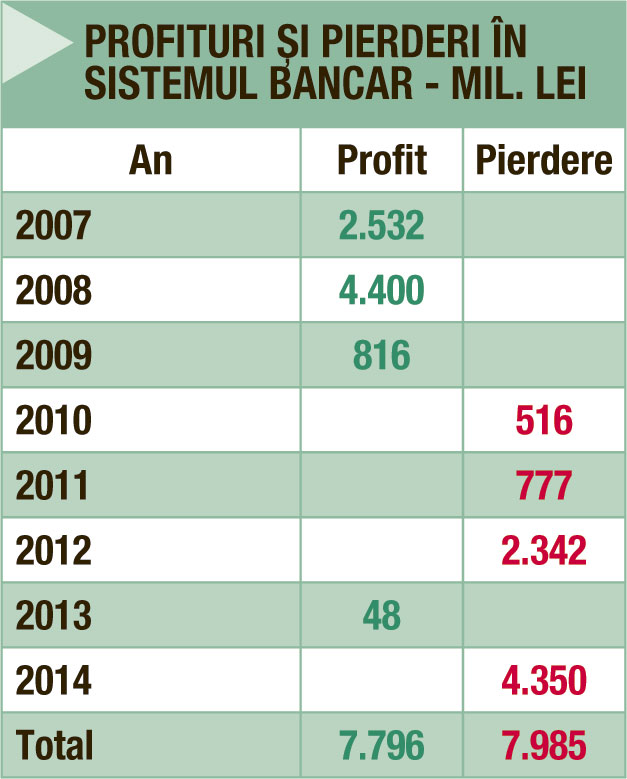

Acţiunea de anul trecut a costat sistemul bancar mult. 23 de bănci au fost pe pierdere anul trecut (cu 6,15 miliarde de lei) şi doar 17 pe profit (cu 1,8 miliarde de lei). La acest capitol s-au făcut remarcate Banca Comercială Română – cu o pierdere de 2,8 miliarde de lei – şi Banca Transilvania – cu un profit de 448 de milioane de lei.

Pierdere istorică pentru întreaga piaţă

Întregul sistem a fost pe o pierdere netă de 4,35 miliarde de lei anul trecut. Cea mai mare din istorie, aproape cât profitul înregistrat în cel mai bun an, 2008. Însă suma ar putea fi chiar mai mare, după auditarea rezultatelor băncilor, potrivit şefului Direcţiei de Supraveghere din Banca Naţională a României, Nicolae Cinteză.

Cinteză spune că, în luna februarie, băncile au făcut „provizioane suplimentare masive“. Problema provizionării insuficiente persistă în rândul creditelor acordate firmelor intrate în insolvenţă. Colateralul este, în realitate, de slabă calitate şi băncile obţin puţini bani din vânzarea lui. Însă, în estimările lor, atunci când realizează provizioane, băncile sunt mult mai optimiste decât ar trebui. Cinteză spune că estimările băncilor „nu sunt validate de piaţă“.

Problema companiilor în insolvenţă

60% din creditele neperformante sunt aferente companiilor aflate în insolvenţă, iar gradul de recuperare din aceste credite sare rar peste 10%. Media acoperirii acestor împrumuturi cu provizioane este de 67%, însă în cazul a două instituţii de credit se află la un nivel „suspect de mic“, spune Cinteză. Aceste bănci şi-ar putea pierde dreptul de a mai accepta depozite de la clienţi, dacă nu corectează rapid problema. Una dintre bănci ar putea scădea cu rata solvabilităţii la sub 10% – pragul minim informal impus de BNR – dar peste 8% – pragul minim legal – spune oficialul băncii centrale.

Vânzările de active de anul trecut, de aproape 2 miliarde de euro, valoare nominală, au tras piaţa în jos. Două bănci mari au amânat procesul de vânzare, după ce au primit un preţ prea mic. În general, aceste credite neperformante au în spate garanţii imobiliare de toate tipurile, comerciale sau rezidenţiale.

Activitatea de bază, în suferinţă

Problema de perspectivă, dincolo de pierderile de moment, pentru sistemul bancar, este aceea că băncile nu generează, la nivel agregat, afaceri noi. Activele au rămas aproximativ constante, la 365 de miliarde de lei. În schimb, valoarea burtă a creditelor şi dobânzilor acordate clientelei a scăzut cu 13,5 miliarde de lei. Creditul acordat sectorului privat a scăzut cu aproape 7 miliarde de lei, în timp ce creditul acordat statului a crescut cu 5 miliarde de lei, pe fondul unor randamente în scădere.

Pe acest fond de scădere a intermedierii financiare, acţionarii străini ai băncilor locale au repatriat împrumuturi consistente: 2,3 miliarde de euro anul trecut şi 10,2 miliarde de euro de la începutul crizei din care se spune că am ieşit.

Băncile au înlocuit resursele externe cu depozite interne, care au crescut cu 11,1 miliarde de euro din decembrie 2008 până în 2014.

Deşi pare că scade dependenţa sistemului de factorii externi, în fapt, substituirea sursei de finanţare înseamnă că românii ar putea plăti cu banii lor, în caz de probleme grave în sistemul bancar. Liniile de la băncile-mamă puteau fi ţinute de la repatriere şi sacrificate, în caz de nevoie.

Problemele din Grecia, departe de a fi rezolvate

Cinteză atrage şi el atenţia că acţionarii care înlocuiesc resursa externă cu cea internă, fără un proces corect de provizionare a neperformantelor de la început, ar putea să vină mai târziu să pună banca în braţe autorităţilor române şi să spună că nu mai are capital.

Cât de fantezist este un astfel de scenariu? Nu foarte. Sistemul bancar local era la un pas să fie lovit de criza grecească. Aceasta ne-a ferit doar pentru că Atena a ajuns la un acord cu creditorii internaţionali şi a cerut un nou împrumut pentru patru luni. Cota capitalului grecesc este de 17,6% din totalul capitalului din sistemul bancar şi de 21,8% din total capital străin. BNR apreciază că acest nivel este „măricel“. După episodul cu ciprioţii de la Bank of Cyprus, care aveau o cotă subunitară în piaţă, ponderea băncilor în sistem pare uriaşă.

Cinteză atrage atenţia că acordul temporar la care a achiesat guvernul elen este de natură să aducă iar tulburări, din moment ce timpul e prea scurt pentru ca o ţară cu aşa mari probleme să vadă o îmbunătăţire a situaţiei. Ca de obicei, primele care simt şocul politic sunt băncile, care sunt lovite de retrageri mari de lichiditate. În lipsa unui acord politic, Cinteză estimează că băncile greceşti nu s-ar mai fi deschis. În România, spune el, acestea sunt sub controlul BNR, care le poate furniza lichiditate, atât timp cât sunt solvabile.

„Toate au fost finanţate de băncile-mamă foarte mult. Au titluri de stat care le-ar permite să facă lejer faţă unor retrageri masive de lichiditate. Calitatea activelor e atât de bună încât sunt convins că BNR ar accepta să acţioneze şi ca împrumutător de ultimă instanţă – lender of last resort“, spune şeful Direcţiei de Supraveghere.

Băncile române cu capital grecesc sunt Alpha Bank, Bancpost (deţinută de EFG), Piraeus Bank, Banca Românească (deţinută de National Bank of Greece).

Litigii costisitoare cu clienţii

Până la reaprinderea crizei greceşti, insituţii de credit locale precum BCR, Banca Transilvania (prin preluarea Volksbank), OTP Bank, Raiffeisen Bank, Piraeus Bank, Bancpost, Alpha Bank sau Credit Europe Bank IFN ar putea avea probleme cu legile de protecţia consumatorilor.

După mai bine de un an de proceduri prealabile şi amânări pe chestiuni de competenţă, procesele dintre Autoritatea Naţională pentru Protecţia Consumatorilor şi bănci au început să primeacă termene reale. Primul litigiu este cel cu Volksbank pe tema comisionului de risc, care are termen la sfârşitul lunii aprilie, la Tribunalul Bucureşti.

Cel mai probabil, acesta va fi soluţionat în două-trei termene, după ce Banca Transilvania va încheia tranzacţia de preluare a fostei bănci austriece. Perspectivele BT nu sunt tocmai optimiste. Într-o cauză în care Curtea de Justiţie a Uniunii Europene s-a pronunţat recent, şi despre care Capital a scris săptămâna trecută, se arată că instanţele naţionale se vor putea pronunţa pe clauzele care privesc dobânzi şi comisioane. În privinţa comisionului de risc, CJUE opinează că nu ar avea contraprestaţie, lucru favorabil consumatorilor.

Aceste litigii ale ANPC cu băncile au efecte asupra tuturor contractelor încheiate, astfel că efectul unei hotărâri nefavorabile unei băncii este aplicabil la întregul portofoliu de credite din sold.

Obligația de a restitui clienților toate sumele din urmă

Deciziile instanţei de fond nu sunt executorii, însă, în mod normal, băncile ar trebui să provizioneze sume importante – de ordinul sutelor de milioane de euro – în cazul în care pierd în acest stadiu procesual. Declararea nulităţii absolute a unei clauze contractuale face ca aceasta să nu mai opereze de la momentul semnării contractului şi până la finalizarea acestuia. Astfel, băncile trebuie să restituie tot ce au încasat în temeiul unor comisioane sau dobânzi de la început şi până la punerea în aplicare a deciziei, dacă pierd, aşa cum se întâmplă şi în cazul proceselor individuale.

Veşti ceva mai bune vin pentru bănci de pe frontul litigiilor pe franci elveţieni, unde clienţii au obţinut puţine hotărâri favorabile prin care să poată să-şi plătească creditele la alt curs decât cel curent.

189 milioane de lei au pierdut băncile în România, începând cu 2007