Conform rezultatelor studiului Pharma & Hospital Report, Cegedim estimează că volumul medicamentelor pe bază de rețetă eliberate de farmacii către pacienţi în România a scăzut în trimestrul 4 al anului 2015 cu 7,1% comparativ cu trimestrul 4 al anului 2014, depășind pragul de alertă pentru disponibilitatea acestui tip de tratamente.

Coroborând datele din Pharma & Hospital Report cu informațiile de la companiile producătoare, membre ARPIM sau APMGR, precum și cu sondajul efectuat printre farmaciile-client ale Cegedim Rx a fost realizat prima analiză din România privind disponibilitatea medicamentelor Rx (eliberat cu prescripție medicală) la începutul anului 2016.

Chiar dacă această problemă merită o cercetare mai exhaustivă, considerăm rezultatele relevante, iar dacă situația o va impune, vom relua cercetarea la un nivel detaliat.

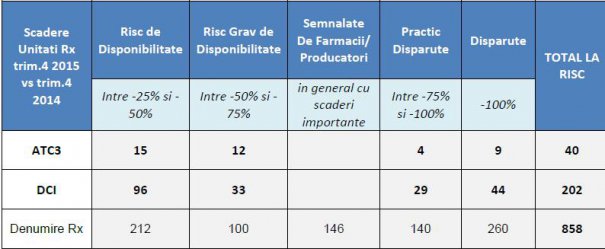

Aceste rezultate sunt îngrijorătoare, fiind pentru prima dată când România se confruntă cu o problemă de disponibilitate a medicamentelor Rx după anul 2000. Cu 40 de grupe terapeutice ATC3 și peste 200 de molecule (DCI sau combinații) la risc, în condițiile în care evoluția normală este de 10-20 molecule intrate sau ieșite din piață pe an, întregul randament al îngrijirilor de sănătate este pus la grea încercare.

La nivel comercial, constatăm că sunt peste 800 de denumiri de medicamente (aproximativ o treime din toate denumirile existente) la risc, numărul produselor (cu formă farmaceutică, concentrație, producător și ambalaj) fiind semnificativ mai mare. Cele 146 de denumiri semnalate de farmacii sau companiile producătoare se înscriu în general în una din cele 3 categorii de scăderi evaluate (-25/-50%, -50/-75%, -75/-100%). Circa 260 de medicamente au dispărut în 2015.

Soluția pentru a opri dispariția medicamentelor ieftine de pe piață: introducerea unui calcul diferențiat al taxei clawback

Asociația Producătorilor de Medicamente Generice din România (APMGR), organism reprezentativ al companiilor producătoare de medicamente generice din România, face un apel către Parlamentul României pentru aprobarea introducerii unui calcul diferențiat al taxei clawback, o măsura care ar putea scoate din criză industria farmaceutică locală și opri dispariția medicamentelor ieftine de pe piață.

„În acest moment, depinde doar de parlamentari și de oamenii politici să oprească declinul industriei farmaceutice locale și să se asigure că pacienții își găsesc medicamentele de zi cu zi în farmacii. Trebuie să subliniem că introducerea calcului diferențiat al taxei clawback nu are niciun efect asupra bugetului de stat, dimpotrivă, el va avea efecte pozitive, pentru că medicamentele ieftine vor rămâne pe piață și nu vor fi înlocuite de alternative mai scumpe” a declarat Dragoș Damian, Președintele APMGR.

Companiile membre ale APMGR, în majoritatea lor companii cu investiții industriale semnificative în România, atrag atenția că s-a ajuns într-o situație critică, atât în ceea ce privește accesul pacienților la medicamente ieftine, cât și în ceea ce privește supraviețuirea industriei locale producătoare de medicamente cu prescripție. În acest context, APMGR subliniază că în România se produc exclusiv medicamente generice, fabricile companiilor membre APMGR asigurând peste 8.000 de locuri de muncă directe și 15.000 de locuri de muncă in industriile conexe.

APMGR anunță că din cauza cadrului fiscal și a politicii de prețuri complet nefavorabilă industriei producătoare de medicamente generice, mii de medicamente cu prețuri accesibile au dispărut de pe piață, iar linii întregi de producție de medicamente cu prescripție au fost închise.

Conform rezultatelor studiului Pharma & Hospital Report, Cegedim estimează că valoarea medicamentelor eliberate către pacienţi în România a atins nivelul de 2,86 miliarde lei la preţ de distribuție în trimestrul 4 al anului 2015, în scădere cu 14,3% comparativ cu trimestrul 4 al anului 2014.

"Reducerea prețurilor aplicată la 1 iulie pentru medicamentele pe bază de prescripție a determinat o scădere semnificativă a acestui segment în farmacii (-20,8% în valoare pentru -7,1% în volum pentru trim. 4 2015), care este cel mai important din piață, atât ca valoare, cât și ca importanță terapeutică. În general, la medicamentele Rx (medicamente care se eliberează numai cu prescripție medicală) o scădere mai mare de -5% în unități este un prag de alertă pentru disponibilitatea tratamentului. Multe medicamente pe rețetă nu se mai găsesc sau se găsesc cu dificultate, apelăm pe această cale la autorități să se mobilizeze pentru redresarea situației." a declarat Petru Crăciun, director general Cegedim.

Lista medicamentelor care s-ar putea să nu mai fie produse în România

- ceftriaxonum –infecții severe de spital din 6 producători în 2014 a rămas un singur producator în 2015

- docetaxelum –cancer din 7 producători în 2014 au rămas 3 producători în 2015

- oxaliplatinum –cancer din 7 producători în 2014 au rămas 2 producători în 2015

- meropenem –infectii severe de spital din 6 producători în 2014 au rămas 1-2 producători în 2015

- gemcitabinum –cancerdin 6 producători în 2014 au rămas 2-3 producători in 2015

- levocetirizinum –sistem nervos central din 5 producători in 2014 au rămas 2 producători în 2015

- vancomycinum –infecții severe de spital din 3 producători în 2014 a rămas un singur producător in 2015

- levodopum +benserazidum –sistem nervos central din 3 producători în 2014 , zero în 2015 ( ex: Madopar )

- piperacillinum+tazobactanum –infecții severe de spital din 4 producători în 2014 la un singur producător în 2015

- valsartanum –boli cardiovasculare din 9 producători în 2014 au rămas 2 producători în 2015

- midazolam –medicament esential în ATI, niciun producător

- digoxin –medicament esențial în crizele cardiace, niciun producător

Piaţa totală

Valoarea totală a medicamentelor eliberate către pacienți în trimestrul 4 din 2015 s-a ridicat la 2,86 miliarde lei, în scădere cu 14,3% față de trimestrul 4 din 2014. Medicamentele pe bază de rețetă (Rx) din farmacii au atins o valoare de 1,86 miliarde lei, în scădere cu 20,8%. Medicamentele fără prescripție (OTC) au atins o valoare de 0,63 miliarde lei, în creștere cu 7,3%, iar segmentul de spital a atins 0,37 miliarde lei, în scădere cu 8,5% față de trimestrul 4 din anul precedent.

Comparativ cu evoluțiile din ultimele 5 trimestre, în trimestrul 4 2015 se remarcă o tendință de scădere mai accentuată prin rate de creştere negative, atât în unităţi (-6,3%) cât şi în valoare, în lei (-14,3%) sau în euro (-14,8%).

La nivelul ultimelor 12 luni valoarea totală a pieţei a fost de 11,7 miliarde lei, în scădere cu 4,7% faţă de perioada corespunzătoare a anului precedent (ianuarie – decembrie 2014).

Pe segmente, ratele de creştere în RON au fost de -10,5% pentru Rx în farmacii, 14,9% pentru OTC şi 2,7% pentru spitale.

În privința evoluției principalelor grupe terapeutice, în ultimele 12 luni se evidențiază creșteri în volum peste media pieței în cazul medicamentelor pentru sistemul respirator (3,7%), sistemul digestiv și metabolism (3,0%) și pentru anti-neoplazice și imunomodulatoare (1,5%); în valoare, creșterea medicamentelor pentru sistemul respirator (6,8%), pentru sistemul digestiv și metabolism (3,7%), sânge si organe hematopoietice (0,4%) și pentru anti-infecțioase sistemice este superioară celorlalte grupe.

Ce afaceri au obținut, în 2015, cele mai importante companii din domeniu

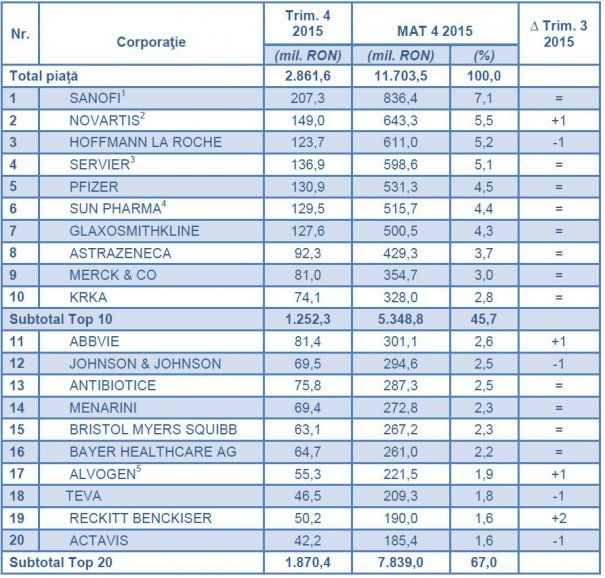

Componența principalelor 3 corporații din punct de vedere al valorii pentru ultimele 12 luni se modifică prin rocada dintre Novartis (inclusiv Sandoz), locul 2 cu vânzări de 643,3 mil. lei și Hoffmann La Roche, locul 3 cu vânzări de 611,0 mil. lei, pe primul loc rămânând Sanofi (inclusiv Zentiva) cu 836,4 mil. Lei.

Topul primilor 10 jucători este completat de Servier (inclusiv Egis) cu 598,6 mil. lei, Pfizer (531,3 mil. lei), Sun Pharma (inclusiv Terapia, cu 515,7 mil. lei), GlaxoSmithKline (500,5 mil. lei), AstraZeneca (429,3 mil. lei), Merck & Co (354,7 mil. lei) și Krka (328,0 mil. lei).

În volume, componența principalelor 10 corporaţii pentru ultimele 12 luni nu se modifică în comparație cu trimestrul anterior, pe primul loc fiind Sanofi (inclusiv Zentiva) cu 60,4 mil. unități, urmată de Sun Pharma (inclusiv Terapia) cu vânzări de 45,9 mil. unități și Servier (inclusiv Egis) cu 30,5 mil. unități.

Topul primilor 10 jucători este completat de Antibiotice cu 29,6 mil. unități, Alvogen (inclusiv Labormed) (29,3 mil. unități), Novartis (inclusiv Sandoz) cu 25,4 mil. unități, GlaxoSmithKline (24,5 mil. unități), Krka (23,9 mil. unități), Biofarm (20,2 mil. unități) și Gedeon Richter (19,1 mil. unități).