Abia a revenit mediul de afaceri din groapă că s-au activat alerte de sens contrar, privind o eventuală supraîncingere a economiei. Insistenţa avertismentelor, în centrul cărora s-a aflat Banca Naţională a României, asupra unui posibil derapaj bugetar care ar apărea la o întoarcere a pieţelor aduce cu sine o întrebarea: ştie instituţia că ar urma un nou val de criză? Şi cum poate fi folosit semnalul în demersurile investiţionale? Să vindem acţiunile şi să fugim în munţi în aşteptarea prăpădului ce va să vie? Sunt întrebări pe care le-am adresat în piaţă. Interlocutorii noştri au fost moderaţi, iar mesajele lor nu sunt de panică. Totuşi, este bine să fim în gardă, spun unii dintre ei.

Cei de la BNR nu ştiu neapărat că se va întâmpla ceva, dar ştiu că suntem vulnerabili în cazul în care riscurile s-ar materializa. Din acest motiv încearcă să evite o supralicitare a angajamentelor politicienilor într-un an electoral, a declarat Radu Ciofu, analist financiar senior la furnizorul de servicii de tranzacţionare forex Admiral Markets. „Modelul lor le spune că există riscul pentru o dublă lovitură“, continuă el, vorbind despre şocul extern posibil şi o slăbiciune a finanţelor publice interne.

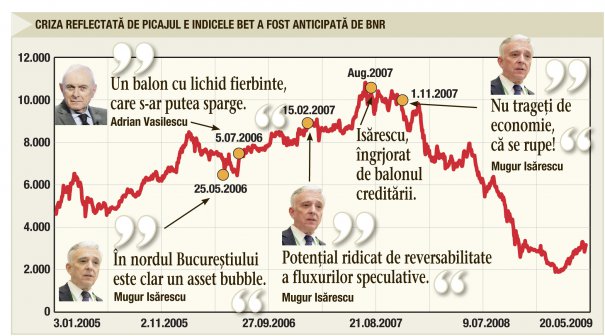

Să credem aceste avertismente? Istoricul a fost destul de bun pentru BNR dacă ne gândim la mesajele anterioare crizei faţă de suprasaturarea economiei. Un investitor care ar fi ţinut seama de acestea în anii 2006-2007 şi ar fi luat poziţii contrare celor de risc şi-ar fi protejat capitalul de măcelul bursier cu picaje de până la 80% la nivelul indicilor.

Profesorul de investiţii Adrian Mitroi ne invită să ascultăm cu rezervă, citind printre rânduri mesajul băncii centrale. „BNR este un bun analist de risc sistemic, dar slab analist de risc de sector, individual“, spune el, adăugând că riscul sistemic nu poate fi diversificat. Pentru Dan Rusu, analist financialrsenior la Banca Transilvania, avertismentul instituţiei nu trebuie perceput ca fiind mai mult decât o îngrijorare faţă de excesul unor măsuri de relaxare fiscală şi monetară care să conducă la o supraîncingere a economiei în contextul în care aceasta a ajuns deja la un ritm de 4-5% al avansului anualizat. „Economia României este predispusă la supraîncălzire“, zice şi Ovidiu Dumitrescu, director general adjunct la casa de brokeraj Tradeville, amintind de tendinţa diverselor guverne de a lua măsuri pro-ciclice turnând gaz peste foc.

Cu BNR în balon

Este exact alerta declanşată de banca centrală înainte de lovitura crizei globale asupra economiei româneşti. Nu a fost ceva singular, ci o comunicare constantă, reluată în momente-cheie ale pieţei. Primele măsuri în calea expansiunii creditării au venit încă din vara anului 2005, mesajul de avertizare fiind în crescendo pe parcursul escaladării curbei speculative. Pe 25 mai 2006, guvernatorul Mugur Isărescu viza direct piaţa imobiliară afirmând că „în nordul Bucureştiului este clar un asset bubble“. O declaraţie secondată de consilierul său Adrian Vasilescu care, pe 5 iulie 2006, trăgea un semnal de alarmă asupra „unui balon cu lichid fierbinte care s-ar putea sparge“.

România a depăşit faza inflaţiei ridicate şi a instabilităţii financiare a anilor 90, însă ameninţările la adresa stabilităţii financiare nu au dispărut, ci şi-au schimbat natura, afirma Isărescu în discursul de decernare a titlului de doctor honoris causa a Universităţii din Piteşti în data de 8 decembrie 2006. Era vorba despre intrările masive de capitaluri care sunt menţionate şi în raportul privind inflaţia al BNR prezentat pe 15 februarie 2007 şi care avertizează asupra unui „potenţial ridicat de reversibilitate a fluxurilor speculative“.

Ce facem cu noul „call“ al băncii centrale?

Şi de data aceasta cei de la BNR ar putea şti ceva, afirmă bloggerul bursier Traian Stan care se aşteaptă la înscrierea pe o tendinţă negativă a activelor de risc începând din toamnă. Să vindem acţiunile? Profesorul Mitroi ne invită doar la prudenţă: „Riscul nu ar trebui vândut, ci diversificat, asigurat. Fără asumarea acestui risc, inflaţia sau deflaţia vor avea grijă de puterea de cumpărare respectiv cea de investire a plasamentelor noastre.“

Dumitrescu este încă şi mai rezervat. El spune că, deşi băncile centrale au acces la o serie de informaţii economice importante mai repede şi complet în comparaţie cu publicul general, totuşi „este puţin probabil ca cineva, indiferent de funcţia pe care o ocupă, să poată prognoza cu acurateţe viitorul.“

Ca o ironie, însă, Isărescu a nimerit cu echivalentul unui „call“ şi maximul bursier din vara anului 2007. Prezentarea „Intermedierea financiară în România în perioada 1990-2007“, reprezentând discursul de la decernarea titlului de doctor honoris causa al Universităţii George Bacovia din Bacău, în august 2007, al guvernatorului înlănţuie motive de îngrijorare faţă de ritmul accelerat al expansiunii creditului. Sunt menţionate alimentarea excesului de cerere agregată, corelaţia pozitivă cu deficitul de cont curent, creşterea ponderii serviciului datoriei în veniturile populaţiei, proliferarea riscului valutar şi escaladarea preţurilor activelor imobiliare cu riscuri suplimentare transferate prin intermediul garanţiilor bancare.

Pentru cine mai avea dubii că spargerea balonului creditării s-ar putea transfera către economia reală, vine şi ultimul mesaj de confirmare a trendului descendent deja iniţiat pe Bursă: „Nu trageţi de economie că se rupe!“ Pentru cine ar fi vândut în ziua de 1 noiembrie 2007 când Isărescu a rostit această frază şi indicele BET era cotat la 9.962,99 puncte, ar fi fost un „call“ de aur, tradus printr-o protejare a capitalului faţă de un picaj de 80%.

Continuă creşterile sau vine un val de vânzări?

Este ceva puţin probabil să se repete, în opinia lui Dumitrescu. „Cu siguranţă – spune el – vor mai avea loc recesiuni, scăderi importante pe bursă, însă acesta nu este un motiv pentru care aş recomanda vânzarea acţiunilor acum. Estimez, de exemplu, ca suntem în a doua parte a etapei de creştere a ciclului economic din SUA, însă aceasta poate să dureze chiar ani de zile.“ Investitorul Traian Stan se aşteaptă, însă, la scăderi, încă din toamna acestui an.

„Datele totdeauna ascund problemele majore“ zice el, amintind că şi acum titlurile financiare scad mai mult decât indicii generali, exact cum s-a întâmplat şi în anul 2007 care a marcat intrarea în criză. Şi pentru Mitroi, faptul că indicii nu au trecut de maximul istoric de foarte multe şedinţe este clar o indicaţie că ar putea urma o piaţă „bear“, a scăderilor.

Docamdată, nu am parcurs perioada de entuziasm care premerge criza, afirmă Dan Rusu. „Considerăm că ritmul de creştere pentru acţiunile multor emitenţi locali a fost relativ sustenabil până acum şi că, în absenţa unor şocuri fie din exterior, fie din sfera politică, piaţa are toate şansele să îşi menţină tendinţa ascendentă şi în perioada următoare“, mai spune analistul de la Banca Transilvania.

Ce se va întâmpla când americanii vor ridica dobânda?

Şi totuşi, la ce se gândeşte BNR? Probabil la ridicarea ratei de dobândă pe dolar, ne spune Stan. „Au date şi un compartiment care urmăreşte politicile băncilor centrale“, explică el, adăugând că, după prima decizie de ridicare a ratei de dobândă de către Rezerva Federală Americană, pieţele de acţiuni ar urma să-şi înceapă parcursul negativ din septembrie-octombrie.

Este o întărire a politicii monetare a SUA iminentă? Sunt indicaţii că promisiunea se va materializa. Nu mai departe de săptămâna trecută, Dennis Lockhart, şeful reprezentanţei din Atlanta a băncii centrale a Americii, considerat un centrist, afirma că este „foarte dispus“ să voteze încă din septembrie majorarea dobânzii. „Cred că punctul ridicării de dobândă se apropie“, a declarat el potrivit Reuters.

Impactul asupra pieţelor financiare internaţionale ar putea să nu fie foarte dur, dacă o majorare cu 0,25 puncte procentuale nu va fi urmată de noi ridicări în perioada imediat următoare, avertizează Ciofu de la Admiral Markets.

„Preţul pe termen scurt al riscului este neverosimil de mic, influenţat în cea mai mare parte de ratele de dobandă de referinţă“, explică Mitroi contextul pieţei, adăugând însă că SUA vor avea interesul să ofere dobânzi reale cât mai mici deţinătorilor de titluri de trezorerie americane.

Chiar și o corecție de 10% nu înseamnă o întoarcere a pieței

Verdict de la Banca Transilvania: ridicarea dobânzilor nu va precipita un val de vânzări. „Noi credem că majorarea dobânzilor ar marca mai degrabă începutul unui proces de revenire la normalitate şi nu neapărat un moment de vânzare pe pieţele financiare. Decizia ar însemna că Fed-ul consideră atât economia americană, cât şi cea globală, în ansamblul ei, ca fiind suficient de robuste încât să poată duce pe picioare o astfel de măsură de scumpire a banilor“, spune Rusu.

„Dincolo de unele turbulenţe pasagere, pieţele de acţiuni din SUA se vor comporta bine în relaţie cu acest eveniment“, spune, referindu-se la eventuala majorare de dobândă, şi Ovidiu Dumitrescu. El nu exclude, chiar şi o corecţie de aproximativ 10% a indicilor Bursei de la New York, însă nu se aşteaptă la o întoarcere a trendului de creştere către o secvenţă mai amplă de scăderi şi chiar vede un an sau chiar doi ani de aprecieri. „Referitor la România, cred că mai avem de văzut lucruri bune pe bursă şi, având în vedere şi multiplii la care se tranzacţionează în prezent companii de top de la BVB, cred că indicele BET mai are mult de avansat până la o nouă inversare majoră de trend“, mai spune directorul de la Tradeville.

Care acţiuni sunt cele mai vulnerabile?

Dacă un şoc financiar survine în economia globală, care ar fi acţiunile cele mai predispuse scăderilor? Observatorii pieţei româneşti cu care am vorbit nu au indicat emitenţi anume, dar au arătat spre zonele cu puncte slabe. „În situaţia unei întoarceri de trend pe piaţă, cele mai vulnerabile sunt, ca întotdeauna, acţiunile cu lichiditate scazută. În anticiparea unor momente mai critice pe piaţă se recomandă întotdeauna refugiul în zona acţiunilor şi sectoarelor defensive, gen utilităţi, farma etc.„, spune Dan Rusu de la Banca Transilvania.

Deşi nu menţionează în mod expres Fondul Proprietatea (FP), profesorul de investiţii Adrian Mitroi le menţionează la capitolul acţiunilor vulnerabile – alături de cele din sectorul energetic şi al materiilor prime – pe cele ale societăţilor cu obiective strict financiare, respectiv axate pe programe de răscumpărări şi cosmetică financiară. Tot în zona titlurilor cu profil financiar vede slăbiciunea şi blogger-ul bursier Traian Stan: „Mi se pare forţată creşterea asta la SIF-uri“, spune el aşteptându-se ca aici să vină şi scăderile cele mai mari. Ovidiu Dumitrescu de la Tradeville menţionează pe lângă segmentul financiar şi sectoarele ciclice um ar fi construcţiile sau bunurile şi serviciile de consum discreţionare. Dacă însă economia românească nu va intra în recesiune, tot acestea ar fi cele care ar avea cel mai mult de câştigat în perioada următoare, conchide el.