Piaţa imobiliară românească va fi accesată în acest an de investitorii instituţionali care au pus Ungaria pe harta marilor fonduri şi pe care toată lumea îi aşteaptă de ceva timp, a declarat recent Silviana Petre Badea, managing director al companiei de consultanţă imobiliară JLL Romania.

Ideea este susţinută şi de Robert Miklo, directorul departamentului de investiţii al companiei de consultanţă imobiliară Colliers International, care este de părere că în următoarele 12-18 luni vom vedea un vârf în tranzacţionarea de clădiri de birouri. „Pe acest sector vor intra noi investitori şi vom vedea noi borne pentru randamentele investiţionale“, a declarat Miklo.

La rândul său, Tim Wilkinson, partener al companiei de consultanţă imobiliară Cushman & Wakefield Echinox, spune că în România mai sunt proprietăţi ce pot fi tranzacţionate în următoarele 12-18 luni, după care oferta va scădea considerabil.

Românii ar câştiga de pe urma unei pieţe imobiliare mai dinamice, pe lângă impozitele încasate din tranzacţii – o mină de aur pentru bugetul de stat, şi noi locuri de muncă în corporaţii, ce ajung în ţară pe filiera reţelelor de chiriaşi pe care aceste fonduri de investiţii le au la nivel internaţional.

Capital autohton slab

Dacă brokerii imobiliari anticipează sosirea unui moment de efervescenţă în piaţa tranzacţiilor cu proprietăţi comerciale, investitorii sunt mai circumspecţi şi evidenţiază o serie de motive pentru care fondurile încă se opresc la graniţa ţării.

„România se confruntă cu o lipsă a capitalului autohton. Dacă ne uităm la Ungaria, 40% din volumul tranzacţiilor imobiliare a fost realizat de investitori autohtoni. Apoi, investitorii deja prezenţi în România au strategii pe termen lung şi nu vând“, spune Gijs Klomp, investment director al NEPI Rockcastle, cel mai mare proprietar de spaţii comerciale din ţară.

Activitatea investitorilor naţionali pe piaţa imobiliară din România a reprezentat doar 4% din volumul de aproximativ 960 mil. euro înregistrat anul trecut, adică cea mai redusă din regiune, potrivit datelor Colliers International.

Nu ai ce cumpăra

Faptul că marii proprietari de clădiri comerciale (birouri, malluri, depozite sau hoteluri) din România nu vând, iar dezvoltatorii nu au apucat încă să livreze produse imobiliare noi, a condus la o insuficienţă de proprietăţi ce pot fi tranzacţionate.

„Este tot mai dificil să găsim produse potrivite în toate ţările în care operăm: România, Polonia Cehia, Ungaria şi Bulgaria. Multe tranzacţii au fost încheiate în 2014-2015 şi au scos de pe piaţă majoritatea produselor disponibile la vânzare. Dacă un investitor vrea să cumpere în România o clădire de birouri, care nu este «distressed», nu are prea multe opţiuni“, menţionează Lila Pateraki, chief investment officer în cadrul Zeus Capital Management. Ea adaugă faptul că aşteptările vânzătorilor au crescut şi crede că piaţa va asista la o creştere a interesului pentru achiziţii, similar celui manifestat în perioada 2011-2012, însă cu vânzători care vor preţuri mari.

La rândul său, Ana Dumitrache, care a preluat recent conducerea departamentului de investiţii al companiei de consultanţă imobiliară CBRE România, după o experienţă importantă ca şef al departamentului de finanţări imobiliare din BCR şi coordonator al operaţiunilor locale ale CTP, liderul pieţei de spaţii logistice, spune că pe sectorul industrial/logistic toată lumea construieşte pentru că nu mai este nimic de cumpărat, aspect valabil pentru toată piaţa imobiliară, în opinia sa.

„Sunt diverse motive pentru care nu avem suficinte produse disponibile pe piaţă. Dar cred că unul dintre motive este şi lipsa investitorilor interesaţi să construiască, mai degrabă decât să cumpere un produs final“, spune Dumitrache.

Bani scumpi

Investitorii spun că pot găsi finanţare pentru achiziţia unor clădiri generatoare de venituri, dar condiţiile oferite nu sunt foarte atractive. „În Varşovia, pentru o clădire de birouri bună poţi obţine finanţare cu o marjă a dobânzii de sub 2% şi cu o amortizare de 15 ani. Un produs similar din Bucureşti sau Sofia se finanţează cu marje de circa 3%, dar amortizarea este de 17 ani, maxim 20 de ani, în contextul în care randamentele investiţionale sunt similare sau uşor mai mari“, explică Lila Pateraki. Acesta este unul dintre motivele care îi fac pe investitori să se gândească de două ori înainte de a face plasamente în România, consideră ea.

În plus, băncile devin foarte conservatoare când vine vorba de credite de achiziţii pentru clădiri de birouri de clase inferioare, de genul B+, cu o parte din spaţii goale, adaugă Pateraki. Managerul consideră că acest tip de active îşi pierd din atractivitate tocmai din cauza condiţiilor de finanţare.

Ana Dumitrache susţine că există finanţare pentru achiziţii, chiar dacă vine din alte ţări, şi este mai ieftină decât în 2016 şi 2017. „Cred că s-a ajuns la condiţii comparabile cu cele oferite în Ungaria. Mă refer la credite pentru achiziţii, nu pentru dezvoltări. Am impresia că dezvoltatorii nici măcar nu încearcă să obţină finanţare. Am obţinut anul trecut pentru CTP cinci credite la marje bune, deci se poate“, adaugă aceasta.

Credit record

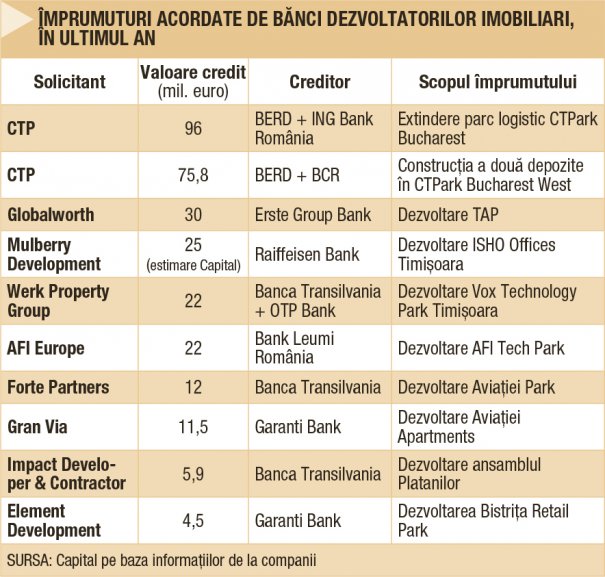

Cele mai importante zece credite pentru dezvoltări imobiliare accesate în ultimul an, identificate de revista Capital, cumulează peste 300 mil. euro. De departe, CTP conduce lista celor mai mari împrumuturi. Compania a semnat recent un acord de finanţare în valoare totală de 96 mil. euro cu Banca Europeană pentru Reconstrucţie şi Dezvoltare (BERD) şi ING Bank România, pentru extinderea parcului logistic CTPark Bucharest de la kilometrul 13 al autostrăzii A1. Acesta este cel mai mare împrumut accesat în ultimii ani de un dezvoltator imobiliar pentru activităţi din România. În vara anului trecut, CTP a mai obţinut un credit sindicalizat în valoare de 75,8 mil. euro de la BERD şi BCR pentru a construi două noi depozite în proiectul său CTPark Bucharest West de la kilometrul 20 al autostrăzii A1.

„Vedem marjele de dobândă devenind tot mai atractive, drept pentru care cred că finanţarea este una dintre problemele mai puţin relevante în acest moment pentru jucătorii din piaţă atât pe partea de dezvoltare, cât şi pe cea de achiziţii“, spune Ovidiu Şandor, CEO al Mulberry Development.

Trebuie menţionată că pe piaţă activează cel puţin trei dezvoltatori mari care construiesc din surse proprii, fără a fi nevoiţi să apeleze la bănci. Aceştia sunt Vastint (divizia imobiliară a IKEA), Skanska şi P3. Lor li se adaugă Globalworth, NEPI Rockcastle şi Impact Developer & Contractor, care şi-au susţinut investiţiile, cu precădere, prin emisiuni de obligaţiuni.

Momentul oportun

Într-o notă pozitivă, Lila Pateraki spune că piaţa are lichiditate, deoarece s-au strâns fonduri şi încă nu sunt multe alternative de plasare a capitalului. La fel, riscul politic, care a ţinut investitorii departe de România pentru ceva timp, s-a diminuat, în opinia lui Gijs Klomp.

„Este adevărat că schimbăm guvernul des, dar măcar nu se fac naţionalizări ca în Ungaria. În Polonia, la fel, se întâmplă lucruri care îngrijorează investitorii şi piaţa şi-a pierdut din atractivitate“, mai spune Klomp.

Rămâne de văzut dacă momentul de atractivitate de care se bucură acum piaţa românească la nivel regional se va concretiza în tranzacţii şi dacă dezvoltatorii activi aici îşi vor livra produsele la momentul oportun.

Acest articol a fost publicat în numărul 15 al revistei Capital, disponibil la chioşcuri în săptămâna 16-22 aprilie 2018