Ordonanţa de urgenţă prin care a fost aprobat programul „Investeşte în tine“ a fost publicată în Monitorul Oficial. Textul începe cu o expunere de motive care ar avea darul de a explica necesitatea unei asemenea facilități. Este astfel pomenit programul de guvernare și se vorbește despre șomajul în rândul tinerilor. În continuare, arată textul de lege, „Investeşte în tine“ ar urma să susțină tinerii „în procesul de formare pentru a se realiza din punct de vedere profesional şi pentru a se integra armonios în societate“, să-i stimuleze „în vederea asigurării unui nivel ridicat de pregătire profesională, de cultură şi educaţie“ și să-i ajute pe cei fără venituri sau cu venituri reduse să-și finalizeze studiile. „Asigurarea unei forţe de muncă tinere şi sănătoase şi îmbunătăţirea nivelului cultural al tinerilor“, ar fi alte deziderate care i-au împins pe guvernanți să gândească un asemenea proiect. În ceea ce privește persoanele între 26 și 55, apare un singur argument pentru care acestea ar trebui să fie beneficiari ai măsurii: „sprijinirea reconversiei profesionale, creşterea calitativă a formării profesionale şi încurajarea dezvoltării profesionale“.

Împrumuturi fără dobândă pentru toată lumea

Premierul Viorica Dăncilă susține că beneficiarii programului sunt, în primul rând, tinerii cu vârste cuprinse între 16 şi 26 de ani care sunt cuprinşi în sistemul de învăţământ sau care efectuează cursuri de specializare autorizate de Ministerul Educaţiei sau de Ministerul Muncii. Lucrurile nu stau însă chiar așa. Datele INS arată că populația care se încadrează între aceaste limite de vârstă este de aproximativ 2,3 milioane de persoane. Adică un pic peste un sfert din numărul potențialilor beneficiari, estimat la opt milioane de vicepremierul Viorel Ștefan, primul demnitar care a prezentat proiectul.

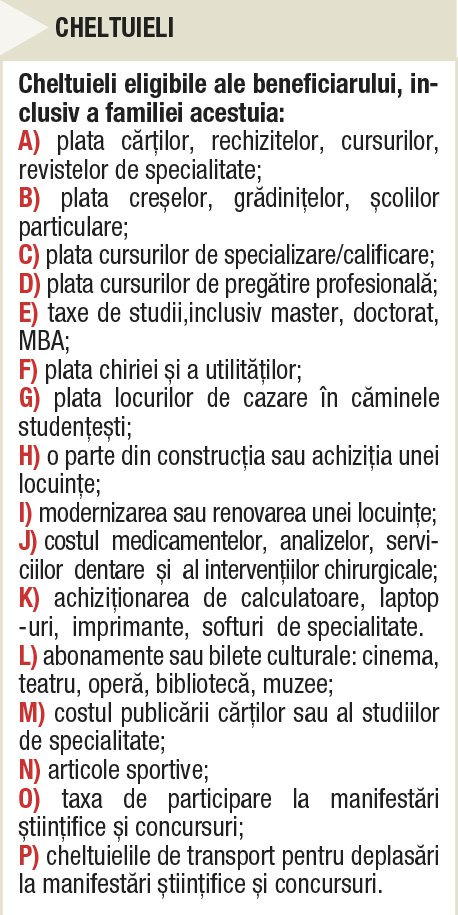

Pe de altă parte, cifrele INS arată că în grupa de vârstă 26-55 de ani ar putea fi aproximativ 10 milioane de beneficiari. Cu alte cuvinte, la cum arată ordonanța, nu tinerii sunt ținta banilor fără dobândă de la stat. E drept, aceștia vor putea accesa un credit în valoare de 40.000 de lei cu dobândă zero, garantat în proporţie de 80% de stat, în timp ce românii care au depășit 26 de ani vor putea lua, în aceleași condiții, 35.000 de lei. Acum însă, toată lumea așteaptă normele de aplicare. Abia în momentul în care acestea vor apărea, va fi clar ce a urmărit Guvernul cu această lege. Din informațiile Capital, cel puțin la prima categorie de beneficiari, tinerii între 16 si 26 de ani, se va pune condiția ca o parte însemnată din banii primiți să fie folosiți exclusiv pentru plata cheltuielilor de școlarizare. În ceea ce privește ceilalți beneficiari, lucrurile nu sunt deloc clare. Deocamdată, există varianta ca prețul unui curs acreditat să fie de de doar câteva sute de lei și durata să nu depășească o lună. Cu alte cuvinte, aproape toți banii ar putea fi cheltuiți în alte scopuri.

Beneficiarii programului sunt în primul rând tinerii cu vârste cuprinse între 16 şi 26 de ani, care sunt cuprinşi în sistemul de învăţământ sau care efectuează cursuri de specializare autorizate de Ministerul Educaţiei Naţionale. Aceştia pot accesa un credit în valoare de 40 de mii de lei cu dobândă zero, garantat în proporţie de 80% de stat.

Viorica Dăncilă, prim-ministru

Banca iese mereu în câștig

Mai multe bănci au în portofoliu produse destinate tinerilor. De exemplu, BRD finanţează până la 100% cheltuielile studenţeşti, cum ar fi cărţile, chiria sau calculatorul. Suma maximă este de 13.000 de lei, nu e nevoie de garanţii, iar perioada maximă de rambursare este de 10 ani. Pentru suma și perioada maximă, DAE este de 13,48%. Tot BRD are și un credit pentru studii, prin care se pot accesa cel mult 130.000 de lei. Și Banca Transilvania are în portofoliu asemenea produse. O variantă de credit este fără garanție imobiliară, pe o perioadaă de până la 10 ani, dar în acest caz se pot accesa maximum 20.000 de euro.

Odată cu apariția programului „Investește în tine“, toate aceste produse bancare vor dispărea. Iar, la cum arată ordonanța, este posibil ca o parte din creditele de consum să rămână fără clienți. Așa cum se știe, din cauza riscurilor, aceste credite sunt și extrem de scumpe. Prin urmare, dacă vor putea, românii vor face tot posibilul să acceseze noile tipuri de credite, garantate de stat și cu dobândă zero. Asta însă nu înseamnă că băncile vor rămâne cu paguba.

Conform informațiilor Capital, toate instituțiile bancare vor putea să introducă în oferta lor creditele ale căror dobânzi să fie achitate de Comisia Națională de Prognoză. Totuși, acestea vor trebui să se mulțumească cu dobânda care urmează să fie stabilită prin norme. Aceasta ar urma să fie, conform surselor Capital, între 1% și 2% pe an, plus ROBOR. Chiar dacă, în prezent, pentru creditele de nevoi personale marjele sunt mult mai mari, garanția de stat care vine pentru 80% din sumă poate să facă din noul produs o variantă extrem de atractivă și pentru bănci, nu numai pentru beneficiari.

Cât e halatul?

Este greu de făcut o estimare a sumei pe care statul o va plăti an de an. În primul rând, dintre potențialii beneficiari – aproximativ 12 milioane, conform datelor publicate de INS, 8 milioane conform vicepremierului Viorel Ștefan -, nu se știe câți vor accesa acest tip de credit. Prin absurd, dacă luăm în calcul numărul maxim de beneficari, și o sumă de doar 35.000 (care se acordă pentru categoria 26-55 de ani și fără a ține cont de suplimentul de 20.000 de lei), rezultă că necesarul ar fi de 280 de miliarde de lei, adică de un pic peste 60 de miliarde de euro. Cum perioada medie de rambursare este de așteptat să se apropie de 10 ani (nu este niciun interes din partea beneficiarilor să ramburseze anticipat sau într-o perioadă scurtă de timp), cu o DAE medie de 5%, statul va trebui să plătească băncilor dobânzi de aproximativ 16 miliarde de euro. Iar aici nu se ține cont de rău-platnici, pentru care statul, prin Fondurile de Garantare, trebuie să acopere gaura.

Este drept, tot acest calcul nu are legătură cu realitatea, dar ar fi trebuit făcut de guvernanți, măcar ca parte a studiului de impact. Pe de altă parte, dacă încercăm o estimare mai fidelă, putem să ne uităm la situația actuală a creditelor de consum. Astfel, soldul acestora la finalul lui 2017 era de 53 de miliarde de lei. La o valoare medie de 20.000 de lei per credit, la cât estimează BNR că ar fi, rezultă aproximativ 2,7 milioane de credite în sold. Dintre toate acestea, cu restanțe de peste 90 de zile, adică provizioante 100% și considerate pierdere, sunt undeva pe la 200.000, adică peste 13% din total. Revenind la programul „Investește în tine“, dacă se păstrează procentul de neperformante (deși acesta poate fi de așteptat să crească), se mai adaugă încă aproape 8 miliarde de euro la nota de plată, ceea ce ar face ca statul român să se trezească cu o gaură totală de 24 de miliarde de euro, iar acesta nu este cel mai exagerat scenariu posibil. Revenind însă la o estimare realistă, din cei 8 milioane de potențiali beneficiari, raportându-ne la procentul din populație al celor care au accesat credite de nevoi personale, rezultă că cel mult 800.000 de persoane vor apela la program. Astfel, efortul bugetar pentru cei zece ani luați în calcul ar fi de cel mult 2,4 miliarde de euro. Apoi, dacă mai ținem cont că anul trecut s-au acordat aproximativ 100.000 de credite de consum, cu o valoare totală de 2 miliarde de lei, putem ajunge la concluzia că și acest nivel se poate dovedi mult prea mare. Totul însă ține de cum vor arăta normele de aplicare.

Ce vrea Guvernul

Fără calcule riguroase de impact – care, de altfel, nici nu prea aveau cum să fie făcute cum trebuie -, se poate observa că, deocamdată, banii pentru „Investește în tine“ nu intră în calculul deficitului, dar, în schimb, se vor vedea bine în consum și, de ce nu, în creșterea economică. Nota de plată va veni an de an, dar este posibil să fie acoperită parțial de beneficiile măsurii. Mai mult, ideea generoasă de a oferi tinerilor fără posibilități o șansă de a-și continua studiile poate fi lăudată, chiar dacă modelul ales nu este cel mai fericit. O altă idee bună este să fie decontate facturile și să să nu se acorde banii cash, evitându-se astfel riscul de a ajunge în economia neagră. Cu toate acestea, rămâne în picioare cea mai importantă critică a contestatarilor măsurii: este absurd ca o persoană să își ia un credit pentru construcția unei case sau pentru o operație estetică cu dobândă suportată de stat. Adică de fiecare contribuabil, în parte.

Este un program care se adresează în primul rând tinerilor, dar nu numai. Vizăm şi alte categorii de persoane şi se referă în special la investiţiile pe care o persoană le poate face în propria sa dezvoltare, adică în propria educaţie, cultură sau sănătate. Acest program este, însă, mai generos şi va include şi investiţiile în dezvoltarea personală a membrilor familiilor beneficiarului.

Viorel Ștefan, vicepremier

Acest articol a fost publicat in numărul 26 al revistei Capital, disponibil la chioșcuri în perioada 2 – 8 iulie