În trimestrul al treilea, operațiunile din România au înregistrat un profit de 26 milioane RON (1,8 miliarde HUF), cu 28% mai puțin decât în trimestrul 2, datorită costurilor de risc mai mari, care au crescut din cauza deprecierii recunoscute de OTP Factoring SRL (care este prezentată ca parte din activitatea operațională a OTP Bank România) pentru filialele sale ca urmare a capitalului propriu negativ înregistrat de acestea.

Profitul operațional din primele nouă luni a crescut cu 18%, ca urmare a creșterii cu 24% a veniturilor totale și a creșterii cheltuielilor operaționale cu 28%. Creșterea de 23% a venitului net din dobânzi a fost susținută, în mare parte, de dinamica volumelor de credit (stadiul 1 + 2), comparativ cu perioada similară a anului trecut.

Marja netă a dobânzii din primele nouă luni a scăzut ușor, în timp ce activele totale au crescut semnificativ de la un an la altul.

În trimestrul al treilea, activitatea comercială s-a intensificat în mod deosebit datorită: creșterii de 68% a creditelor de tip imobiliar și de 25% a creditelor de nevoi personale.

Volumul creditelor performante (stadiul 1 + 2), ajustat la cursul de schimb, a crescut dinamic, cu 7% comparativ cu trimestrul precedent. Această creștere a fost susținută atât de segmentul retail (+15% y-o-y, +3% q-o-q), cât și de cel corporativ (+21% y-o-y, +1% q-o-q). Volumul creditelor performante (stadiul 1 + 2) a crescut 23% comparativ cu anul precedent.

În trimestrul al treilea, veniturile nete din dobânzi au crescut cu 10% q-o-q și cu 21% y-o-y. Volumul creditelor performante (stadiul 1 + 2) a crescut cu 7% q-o-q, iar marja netă a dobânzii a crescut cu (+12 bps q-o-q). Creștearea marjei se datorează faptului că rata de referință, care se folosește ca bază pentru stabilirea prețurilor la depozite, a scăzut cu o medie de 19 bps pe trimestru, în timp ce rata dobânzii de referință pentru stabilirea prețurilor împrumuturilor cu rată variabilă a crescut ușor de la un trimestru la altul.

În ceea ce privește calitatea creditelor, volumul creditelor neperformante DPD90+ (ajustate la cursul de schimb, fără cesiuni și derecunoașteri) , a crescut într-un ritm mai lent decât cel înregistrat în trimestrul precedent. Raportul dintre împrumuturile din Stadiul 3 și totalul creditelor brute a fost de 8,3% (1 pp y-o-y, și -0,6 pp q-o-q). Motivele pentru nivelul mai mic al indicatorului, includ vânzarea și derecunoșterea creditelor neperformante; declinul său relativ a fost susținut și de volumul mai mare al creditelor brute. Gradul de acoperire a creditelor din stadiul 3 a crescut cu 36 bps q-o-q în trimestrul al treilea, ajungând la 48,4% la sfârșitul perioadei de raportare.

Volumul depozitelor, ajustat la cursul de schimb, a crescut cu 20% comparativ cu aceeasi perioada anului trecut datorită segementelor de retail și corporativ. Indicatorul credite/depozite nete a fost de 132% la sfârșitul celui de-al treilea trimestru (-1 pp y-o-y).

Ȋn conformitate cu reglementările locale, activele băncii au atins nivelul de 12,4 miliarde lei, iar profitul după impozitare a fost de 60.5 milioane lei. Rata de adecvare a capitalului băncii a crescut la 20.5% de la 17.11% in trimestrul anterior, datorită faptului că OTP Bank România a înregistrat o majorare de capital de la OTP Grup de 320 milioane lei (22 miliarde HUF).

OTP Group a înregistrat un profit ajustat după impozitare de 313,1 miliarde HUF, marcând o creștere de 19% y-o-y, pe fondul decelerării creșterii costurilor operaționale şi accelerării creșterii volumului creditului prin îmbunătățirea indicatorilor de calitate a împrumuturilor, cu un cost de risc de credit mai mare q-o-q. Profitul OTP Core s-a îmbunătățit cu 4% y-o-y și a atins nivelul de 145,7 miliarde HUF. Ponderea contribuției operațiunilor non-ungare în profitul Grupului s-a îmbunătățit față de anul precedent (9M 2018: 41%, 9M 2019: 47%). ROE 9M la nivel consolidat a crescut până la 21,3% (+0,3 pp y-o-y).

Situațiile financiare consolidate ale OTP Group pentru trimestrul al treilea încorporează bilanțul subsidiarei din Moldova și Muntenegru contribuind cu 2 luni de profit. Deoarece achiziția subsidiarei din Serbia a fost finalizată financiar la 24 septembrie 2019 a fost consolidat doar bilanțul său. Achiziția din Slovenia se preconizează că va fi finalizată în 4T 2019.

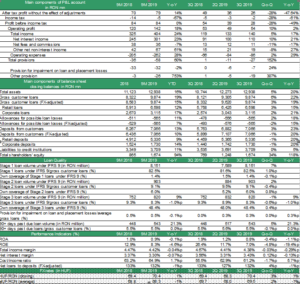

Rezultatele complete ale OTP Bank România sunt prezentate în tabelul de mai jos.

În situațiile financiare la trimestrul III 2019, OTP Leasing România este prezentată ca parte a OTP Bank România, comparativ cu practica anterioară de prezentare în cadrul companiilor de leasing externe.

Profitul pe primele nouă luni ale anului realizat de OTP Leasing România este de 2.9 milioane RON (0.2 milioane HUF). Volumul de credite aflate în stadiul 1 și 2 la OTP Leasing România a înregistrat un nivel de 366.3 milioane RON (25 milioane HUF), iar numărul de angajați a fost de 49 (pe baza ETP) la sfârșitul lunii septembrie 2019.

Raportul complet publicat de OTP Bank Plc. poate fi consultat aici: https://www.otpbank.hu/static/portal/sw/file/190808_OTP_20192Q_e_final.pdf