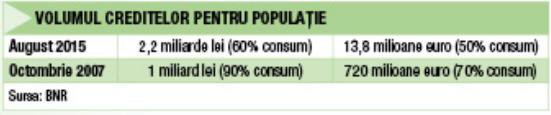

În trei luni din vara acestui an creditele noi acordate populaţiei, în lei, au depăşit valoarea de două miliarde de lei, lunar. Doar în august, s-au acordat credite de 2,2 miliarde de lei şi de 13,8 milioane de euro pentru populaţie. Dintre acestea, peste 60% au mers în consum.

Noutatea este că, spre deosebire de perioada de boom, creditele se acordă acum preponderent în lei. Cele mai mari sume lunare au fost acordate pe finalul lui 2007, aproximativ 720 de milioane de euro, ceea ce, la cursul de atunci de 3,5 lei/euro, reprezenta 2,5 miliarde de lei, echivalent, plus credite în lei de aproxmativ un miliard. Atunci proporţia creditelor de consum era mai mare, aproape de 70% la finanţările în valută şi aproape integral din finanţările în lei. În perioada respectivă se acordau şi credite de consum cu ipotecă, folosite, în general, în scop imobiliar.

Riscul valutar, eliminat, cel de dobândă, iminent

Însă, cel puţin un risc, şi anume riscul valutar, a fost eliminat, având în vedere că acum se creditează preponderent în lei. Dobânzile, însă, se află la minime istorice, şi sunt legate de indicii pieţelor monetare (ROBOR pentru lei, EURIBOR pentru euro şi LIBOR pentru dolar). Aşadar, pentru dobânzi există un singur trend posibil, în sus, mai devreme sau mai târziu. În aceste condiţi, reprezentanţii BNR au anunţat în repetate rânduri că sunt cu ochii pe viteza de creştere a creditării şi chiar analizează dacă ar fi oportun să impună o serie de restricţii „de viteză”.

Creditul „cu verificare la Fisc”

Însă şi băncile şi-au luat măsuri suplimentare de siguranţă cel puţin în ceea ce priveşte verificarea clienţilor. Creditul „cu buletinul” a fost înlocuit cu creditul „cu verificare la Fisc”. Mai întâi Asociaţia Română a Băncilor a încheiat un protocol cu Agenţia Naţională de Administrare Fiscală (ANAF, prin care băncile pot obţine informaţii despre veniturile solicitanţilor de credite direct de la ANAF. Ulterior, tot mai multe bănci au anunţat oferte de împrumut în care principala facilitate oferită clientului este eliminarea adeverinţei de venit şi înlocuirea acesteia cu un formular prin care clientul îşi dă acordul să îi fie verificate veniturile la Fisc. Banca se ocupă de această verificare, scutindu-l pe client de o formalitate. Însă clientul nu poate opta să refuze semnarea formularului de verificare la ANAF şi să prezinte clasica adeverinţă de venit. Pentru bancă, verificarea la Fisc este mult mai sigură. Până acum cinci bănci au anunţat acordarea de credite de consum cu verificare la ANAF, respectiv Idea Bank, CEC Bank, Banca Românească, ING Bank și Raiffeisen Bank.

Prima Casă, pe cale de dispariţie?

Creditul pentru locuinţe este reprezentat în proporţie foarte mare de Prima Casă. Acordate exclusiv în lei, în ultimii doi ani, finanţările cu garanţie de la stat au salvat, practic, băncile în perioada de criză, iar clienţii au putut beneficia de scăderile de preţuri din piaţa imobiliară din ultimii ani. Însă, se pare că Banca Naţională a pus gând rău acestui gen de finanţare. În cel mai recent Raport asupra Stabilităţii Financiare atrage atenţia că finanţările prin Prima Casă sunt mai riscante decât cele ipotecare clasice, având în vedere avansul mai mic (5% faţă de 15% la ipotecarele în lei) care presupune o sumă împrumutată mai mare. De asemenea, dobânzile, acum la minime istorice, când vor creşte, vor pune presiune mai mare pe clienţii împrumutaţi cu sume mai mari. Însă, este puţin probabil ca guvernul să stopeze derularea acestui program, mai ales că, de curând, a devenit operaţional programul „A Doua Casă”. Prin acest program, cei care au un credit Prima Casă pot opta pentru altă locuinţă, cu condiţia ca aceasta să fie mai mare sau mai scumpă. O altă condiţie este ca prima locuinţă să fie vândută, iar creditul iniţial achitat. Statul nu acordă garanţii suplimentare pentru această extensie, finanţarea urmând să fie asigurată pe baza garanţiilor eliberate odată cu rambursarea creditelor în derulare. Celelalte condiţii rămân nemodificate. De la demararea programului, au fost acordate circa 157.000 de garanţii, în valoare totală de peste 13 miliarde de lei, pentru susţinerea de finanţări în valoare totală de peste 26 de miliarde de lei.

Dobânzile scăzute au redeschis apetitul

Reluarea creditării vine pe un fond de optimism din partea clienţilor, de eliberare pentru cei care au scăpat de credite mai vechi, dar şi pe fondul scăderii semnificative a dobânzilor la împrumuturi, în special la cele în lei. Băncile au fost forţate să alinieze dobânzile la împrumuturile în monedă naţională cu cele la valută, mai ales din lipsa resurselor pentru acordarea de credite în valută.

Pentru creditele noi, în lei, băncile percep dobânzi, în medie, sub 7% pe an, pentru consum DAE este de puţin peste 10% pe an, iar pentru locuinţe uşor peste 4% pe an, potrivit celor mai recente date publicate de BNR.

Comparativ, la începutul lui 2007, dobânda medie pentru creditele populaţiei în lei era de apriximativ 14% pe an, DAE la creditele de consum ajungea la 19% pe an, iar pentru creditele de locuinţe, DAE medie era în jur de 11% pe an. Acestea au crescut în 2009 aproape de 20%, media per total, DAE la împrumutuirle de consum a ajuns la 25% pe an, iar pentru locuinţe la 14% pe an. Ulterior, însă, au scăzut treptat şi au ajuns la niveluri sub cele practicate înaintea crizei la euro.

Băncile îşi asigură liniştea cu clienţii vechi

Pe lângă oferta de credite noi, băncile au devenit tot mai preocupate de creditele din portofolii, pe fondul numeroaselor procese în justiţie. Prima astfel de ofertă colectivă a venit, în august, de la Banca Transilvania pentru clienţii cu credite în derulare, indiferent de monedă, preluaţi de la Volksbank. Acestora le-a fost diminuată datoria la bancă (soldul creditului) cu echivalentul sumelor achitate de clienţi drept comision de risc/de administrare şi/sau de rezervă minimă obligatorie, pe parcursul creditului, şi nerestituite anterior. Recent, cele două bănci au anunţat finalizarea operaţiunii, de care au beneficiat automat, fără proceduri suplimentare, peste 15.000 de clienţi ai Volksbank, iar valoarea totală a diminuării datoriilor acestora este de aproape 290 de milioane lei.

A urmat în scurt timp Banca Comercială Română (BCR) cu o ofertă pentru clienţii cu credite garantate cu ipotecă, în euro, aflate în derulare. În cadrul ofertei, BCR propune clienţilor o dobândă fixă pe 5 ani de 4,95%/an, iar pentru cei cu credite de nevoi personale cu ipotecă 5,95%/an. După această perioadă, dobânda va fi calculată la ROBOR/EURIBOR/LIBOR la 6 luni plus 3 puncte procentuale, respectiv plus 4 puncte, pentru creditele de nevoi persoanale cu ipotecă. Anterior, dobânzile la aceste credite depăşeau frecvent 10% pe an. Banca a mai promis, prin oferta lansată la începutul lunii septembrie, pe lângă reducerea ratelor, în medie cu 20%, comision zero de analiză şi asigurare de viaţă gratuită. Oficialii băncii nu au precizat, însă, dacă se impune şi reevaluarea proprietăţii care face obiectul garanţiei, cine ar urma să plătească raportul de evaluare, şi ce se întâmplă dacă garanţia nu mai acoperă soldul creditului plus marja luată de bancă (până la 133% din valoarea creditului, practicată în trecut).Vizaţi de ofertă sunt aproximativ 50.000 de clienţi cu credite în euro ipotecare sau de consum cu ipotecă, în derulare. De la lansarea ofertei, 15.000 au acceptat şi semnat oferta.